Nei giorni scorsi è stato rilasciato il sommario in lingua inglese del Resoconto sull'industria dell'animazione giapponese 2023 realizzato dall'AJA*. Si tratta di un riepilogo di un testo ben più lungo acquistabile in giapponese per 11.000 yen rilasciato lo scorso novembre. Dal momento che adesso ne è stata resa disponibile la versione in inglese, vi riportiamo tutti i vari grafici e le analisi presenti in questo riepilogo.

Per scaricare la versione inglese del sommario (così da poter anche visionare a qualità più alta grafici e immagini riportati nella notizia) rimandiamo alla pagina del sito dell'AJA.

*L'AJA (Association of Japanese Animation) è un'associazione di cui fanno parte i vari studi d'animazione che ogni anno realizza un resoconto completo dei cambiamenti dell'industria degli anime.

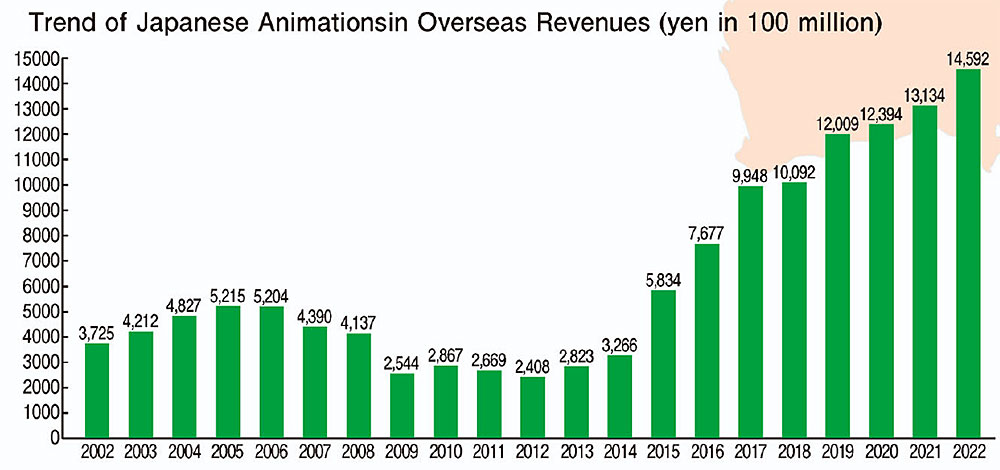

Nel 2021 è iniziata una ripresa dopo il diretto attacco della pandemia di COVID-19 nel 2020, e il 2022 ha fatto segnare una crescita ancora maggiore. Le tendenze dietro la rapida crescita economica che continua dal 2010 sono diventate evidenti. Se consideriamo il 2020 come un incidente causato dalla pandemia di COVID-19, per gli scorsi 13 anni l'industria ha continuato ogni anno a infrangere il precedente record. Gli ultimi anni hanno fatto segnare una decelerazione nella velocità di crescita nel mercato internazionale, quindi ora l'industria deve concentrarsi su quanto a lungo questa crescita possa proseguire.

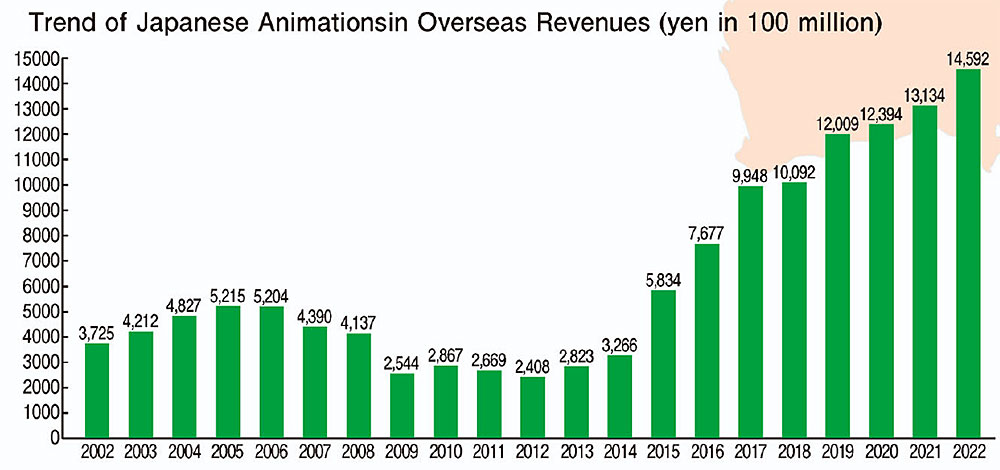

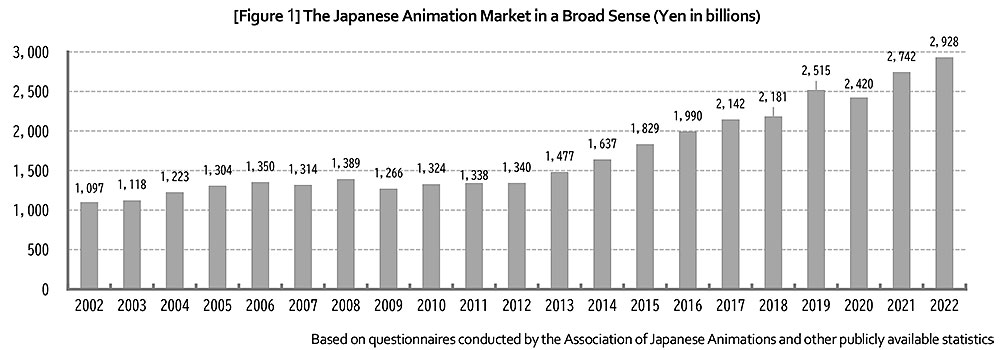

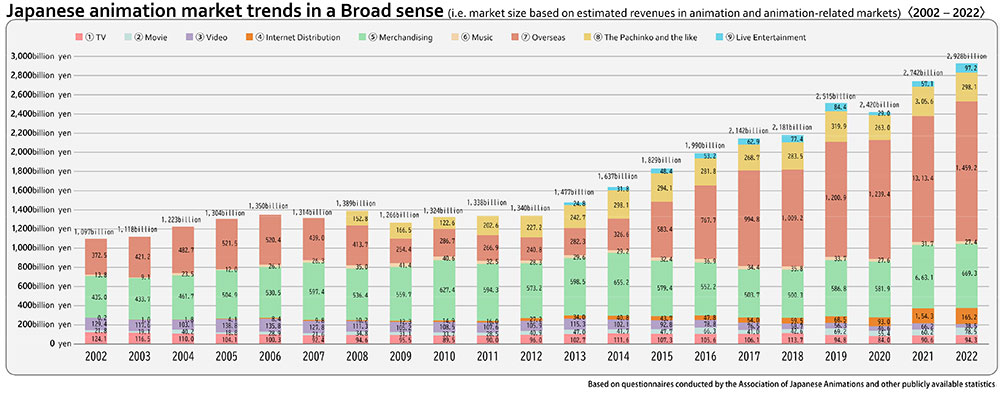

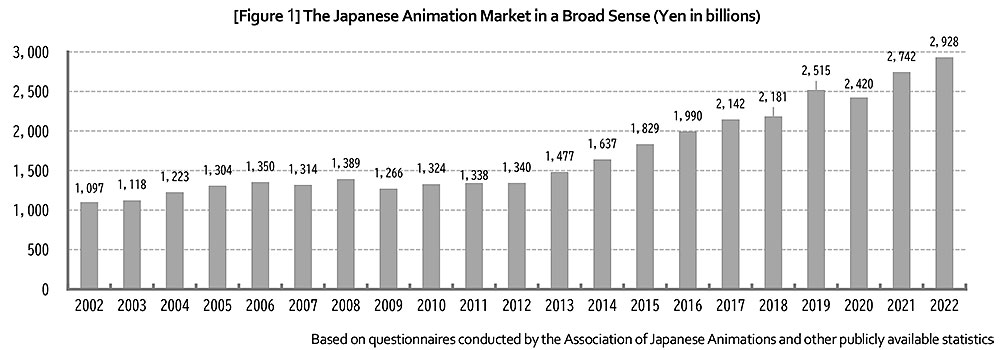

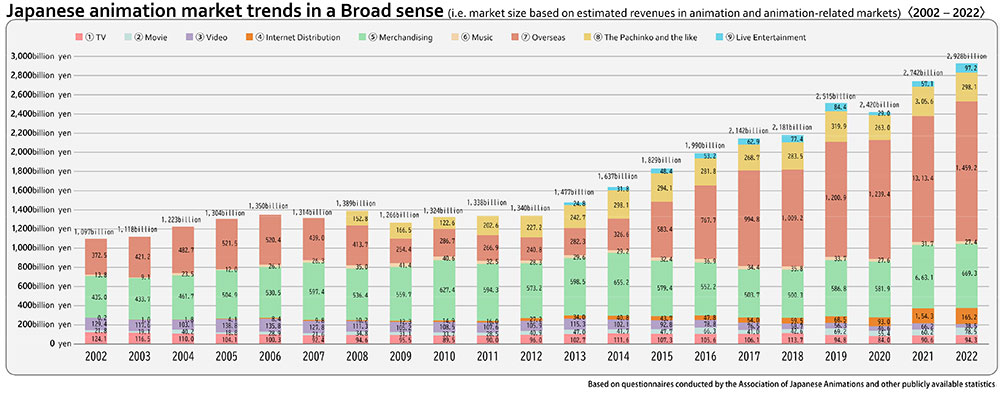

Il mercato dell'industria anime nel 2022 ha superato del 6,8% il record assoluto dell'anno precedente, con una crescita di 185,5 miliardi di yen che ha portato al nuovo record di 2928 miliardi di yen. Se rimuoviamo come un eccezione il 2020 a causa del colpo che l'industria ha subito dalla pandemia di COVID-19, il mercato è continuato a espandersi dagli anni '10. Facendo un confronto con i primi calcoli effettuati nel 2002, i dati sono aumentati di 2,67 volte. Rispetto al periodo 2002 - 2012, tra il periodo di crescita dei primi anni 2000 e la recessione dei primi anni del 2010, in cui il mercato era cresciuto del 22% in 11 anni, il periodo di espansione 2013-2022 ha visto una crescita del 98% in dieci anni. L'animazione giapponese possiede un grande potenziale specialmente nei mercati internazionali, cosa che porta a credere che questa crescita continuerà.

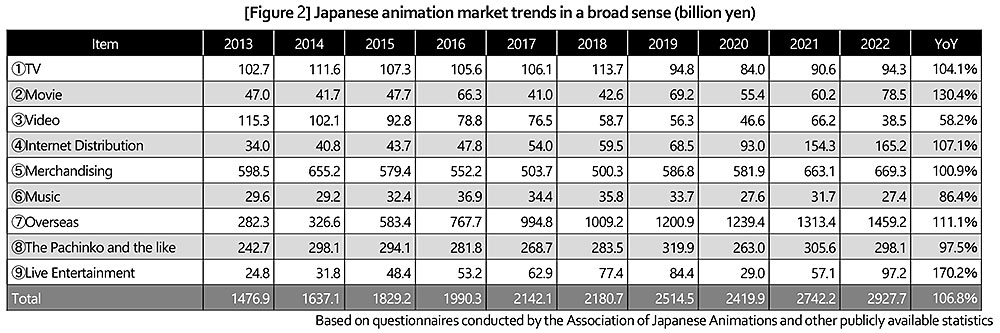

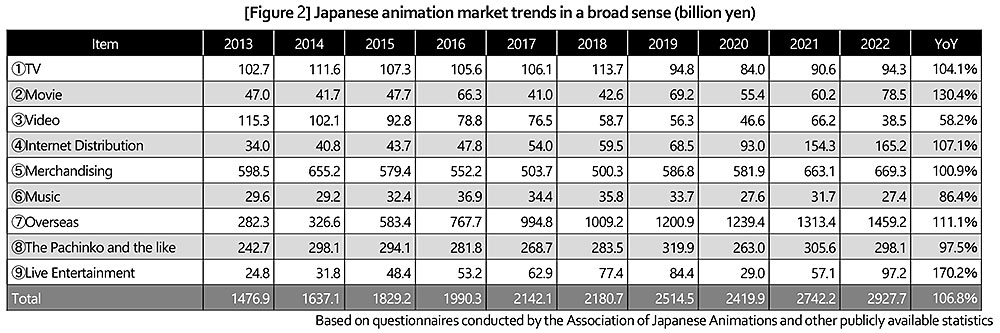

L'industria dell'animazione giapponese ha quasi raggiunto i 3000 miliardi di yen. Il mercato era pari a 1097 miliardi di yen nel 2002 e ha finalmente superato i 2000 miliardi di yen quindici anni dopo nel 2017, per poi raggiungere i 3000 in soli cinque anni. La forza trainante di questa crescita è il mercato internazionale, che è cresciuto di 145,8 miliardi di yen, una crescita fuori scala rispetto a quelle degli altri mercati: 40 miliardi di yen per l'intrattenimento dal vivo, 18,3 miliardi di yen per il cinema e 10,9 miliardi di yen per lo streaming. Il mercato dell'intrattenimento dal vivo è il secondo su cui concentrarsi dopo il mercato internazionale. Nato nel 2013, questo mercato si è espanso di 10 miliardi di yen ogni anno per poi subire un colpo devastante nel 2020 a causa della pandemia di COVID-19, crollando a 29 miliardi di yen e facendo temere per il suo futuro. Tuttavia con la fine delle restrizioni pandemiche il mercato è risalito a 57,1 miliardi di yen nel 2021, e i concerti dal vivo e i musical in 2,5 sono stati talmente tanti da sembrare una diga che si rompe. Questo segmento di mercato è cresciuto fino a 97,2 miliardi di yen, superando quello televisivo.

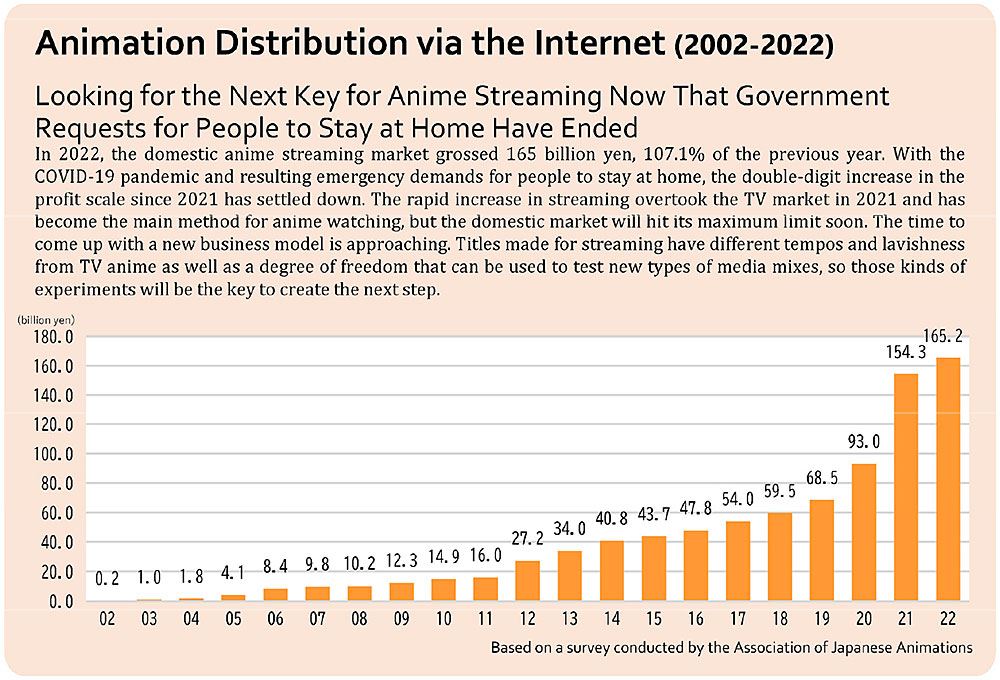

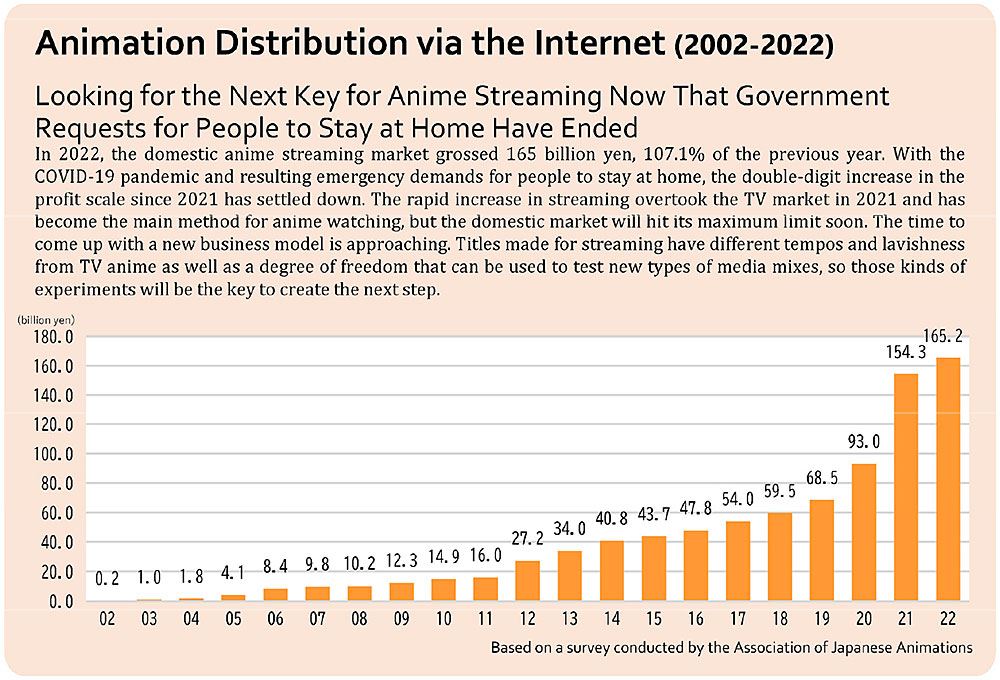

I servizi di streaming hanno iniziato a espandersi nel decennio 2010. I 68,5 miliardi di yen del 2019 sono raddoppiati fino ai 154,3 miliardi di yen del 2021, tuttavia i 165,2 miliardi di yen raggiunti nel 2022 mostrano segni di rallentamento. Le piattaforme globali Netflix e Disney+ hanno fatto segnare un rallentamento nella crescita degli utenti paganti tra il 2022 e il 2023, e non si può negare che ci siano segnali simili anche in Giappone. Tuttavia lo streaming permette una durata di vita maggiore del prodotto rispetto all'home video.

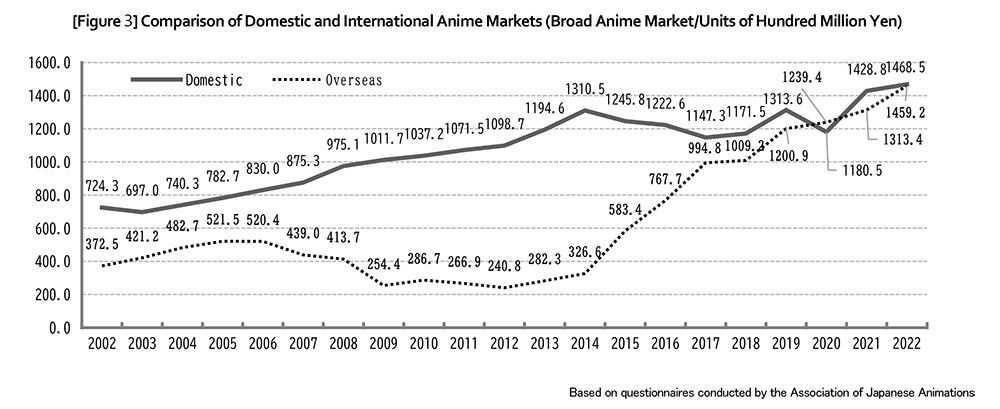

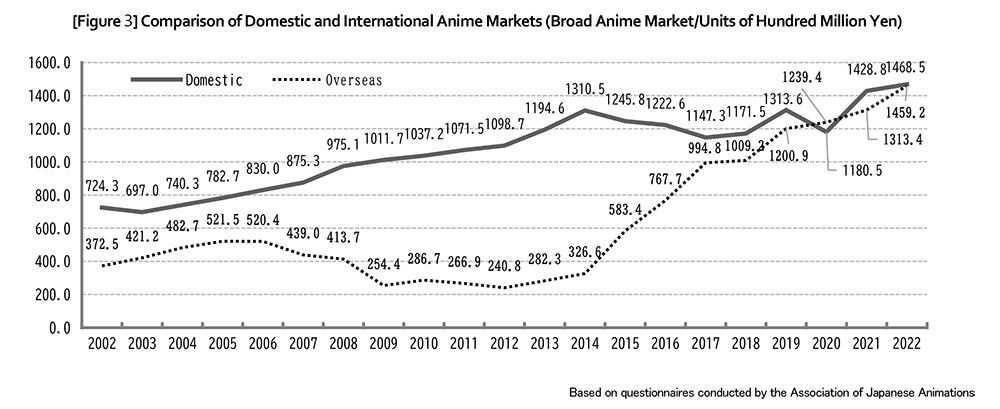

Come già detto, il fattore primario della crescita dell'industria anime nel 2022 è stato il mercato internazionale. Si pensava che il mercato domestico e quello internazionale si sarebbero invertiti per la prima volta dopo due anni, ma il mercato domestico è rimasto superiore a quello internazionale per 9,3 miliardi di yen, solamente lo 0,6%, grazie al contributo di segmenti come l'intrattenimento dal vivo. Il mercato internazionale ha ottenuto la metà dei profitti complessivi tramite un'ampia varietà di mercati come televisione, cinema, home video, streaming, merchandising, licenze videoludiche e altro. Per il Giappone è rassicurante che questo mercato sia in continua crescita dalla metà degli anni 2010. Nel numero del 27 maggio 2023 del Weekly Toyo Keizai era presente un servizio intitolato "Anime: i meccanismi dietro la passione", in cui si affermava "il mercato è più che raddoppiato in dieci anni! Ha fatto irruzione un raro caso di industria in crescita." Tuttavia la loro tesi era: "Possiamo aspettarci una reazione a catena dal momento che la continua espansione internazionale continua a mostrare buoni risultati, trattandosi di un'industria che plausibilmente continuerà a espandersi, una cosa rara nel Giappone di oggi." Nello stesso articoli si accenna al potenziale dell'industria anime. Il sociologo dei media Atsuo Nakayama ritiene che, allo stesso modo in cui il mercato videoludico internazionale è diventato quattro volte quello domestico, anche l'industria anime avrebbe il potenziale per arrivare ad avere un mercato internazionale quattro volte quello domestico, arrivando ai 5000 miliardi di yen. Akira Ishii, il CEO di REMOW, ritiene che ci sia talmente tanta domanda per gli anime da permettere al mercato globale di arrivare a 34mila miliardi di yen.

L'animazione di Hollywood ha sofferto diversi cambiamenti successivamente alla pandemia di COVID-19. Nel 2022 Strange World ha incassato solamente 37 milioni di dollari nel Nord America e nel 2023 il film del centesimo anniversario Disney Wish si è fermato a 606 milioni di dollari (secondo i dati di fine 2023). La caduta di Disney (Pixar inclusa) è impressionante. Dall'altra parte invece il film di Super Mario di Nintendo e Illumination ha raggiunto il secondo posto del box office nordamericano del 2023, seguito da Spiderman: Across the Spider-Verse di Sony al terzo posto. Queste compagnie hanno buttato giù dalla cima Disney e Pixar. Inoltre Demon Slayer the Movie: il treno Mugen nel 2021, Dragon Ball Super: Super Hero e Jujutsu kaisen 0 nel 2022 e Il ragazzo e l'airone nel 2023 hanno tutti raggiunto il primo posto del box office settimanale del Nord America. Tutti questi film animati giapponesi sono inoltre diventati molto popolari in svariati stati asiatici e hanno riscritto la mappa globale degli anime.

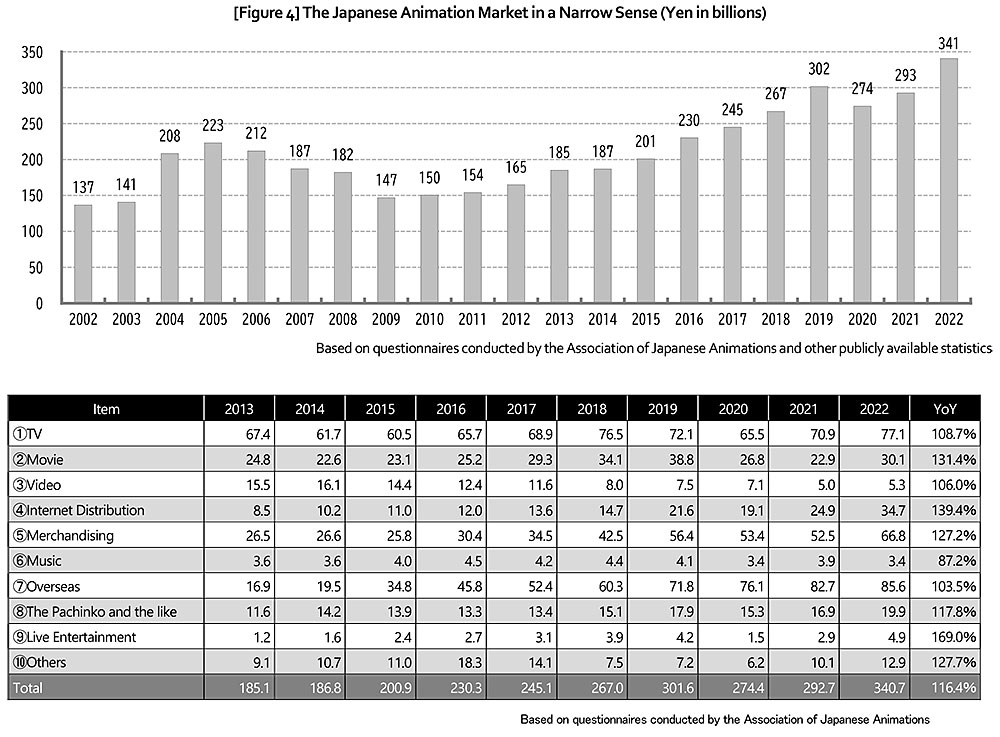

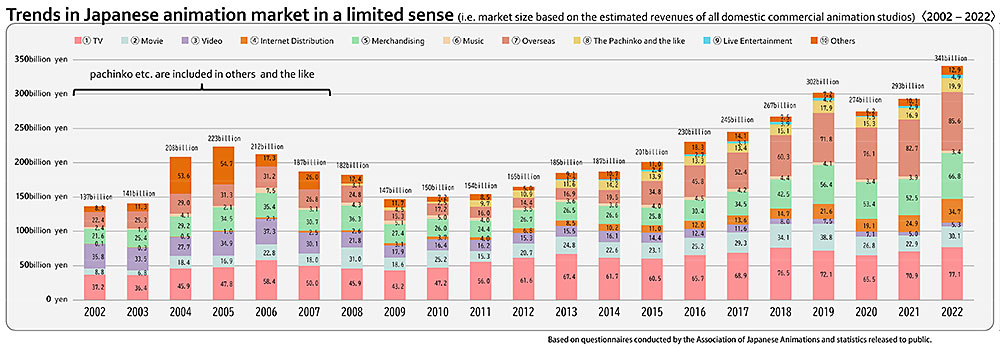

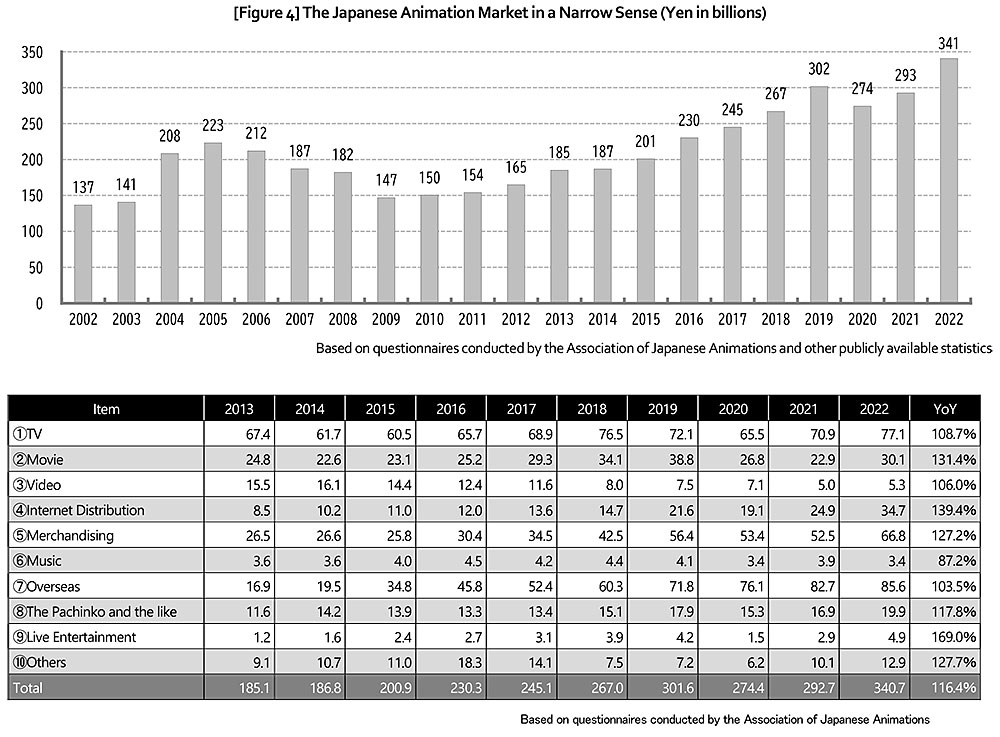

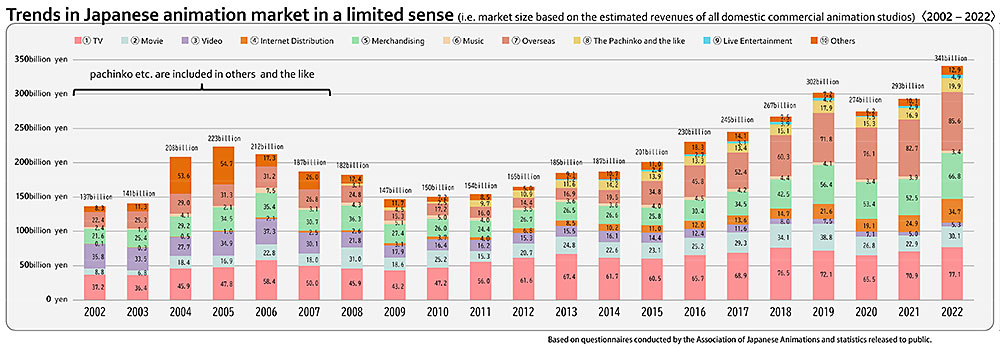

Per mercato dell'industria ci si riferisce in realtà ai profitti degli studi che producono gli anime, che è il modo tramite cui emerge la situazione finanziaria dell'industria anime. Tuttavia ci sono profonde differenze strutturali nella gestione delle entrate da parte dei vari studi in base al loro ruolo nel finanziamento della produzione, dell'essere i coordinatori del comitato di produzione o dalle possibilità di gestione dei diritti. Al momento è ancora la televisione a supportare gli studi. I 77 miliardi di yen rendono la televisione il secondo segmento di mercato, pari al 22,6% del totale, in crescita del 6,9% rispetto al 2019, e si può ipotizzare che la maggior parte siano i costi di produzione delle serie televisive. Gli anime televisivi sono ancora la base dell'industria dell'animazione giapponese.

N.B. Questo grafico si riferisce alle entrate degli studi d'animazione giapponese, mentre i precedenti erano riferiti alle entrate generali dell'industria dell'animazione giapponese e mercati correlati. Per questo motivo le cifre sono molto inferiori rispetto agli altri grafici.

Negli ultimi anni si è potuto osservare un aumento dei costi di produzione degli anime, ma è stato istituito un modello imprenditoriale per rientrare di parte dei costi dando a una piattaforma streaming i diritti per una trasmissione anticipata. Nel caso di una serie, la piattaforma designata possiede inizialmente l'esclusiva per la trasmissione, ma dopo uno specifico intervallo di tempo la serie viene trasmessa in altri ambienti, come la TV, prima di venire nuovamente resa disponibile in streaming. Questo è il piano imprenditoriale guidato dai comitati di produzione. La piattaforma streaming scelta ottiene la licenza per trasmettere in anticipo con l'obiettivo di rientrare di parte dei costi di produzione. Dopo di chè, le trasmissioni televisive e gli streaming secondari, il merchandising, l'intrattenimento dal vivo e le vendite internazionali andranno a espandere i profitti. Sebbene dipenda dall'hype creato intorno alla serie, questo modello è uno dei pilastri che rende sostenibile l'aumento dei costi di produzione.

I due grafici seguenti mostrano le entrate del mercato dell'animazione giapponese divise nelle varie categorie. Nella prima vengono considerate tutte le entrate dei mercati relativi all'animazione, mentre nel secondo solamente le entrate degli studi d'animazioni. Chiaramente il secondo è molto inferiore al primo.

Vi riportiamo di seguito un confronto tra le entrate del 2022 nei due mercati presentati qui sopra:

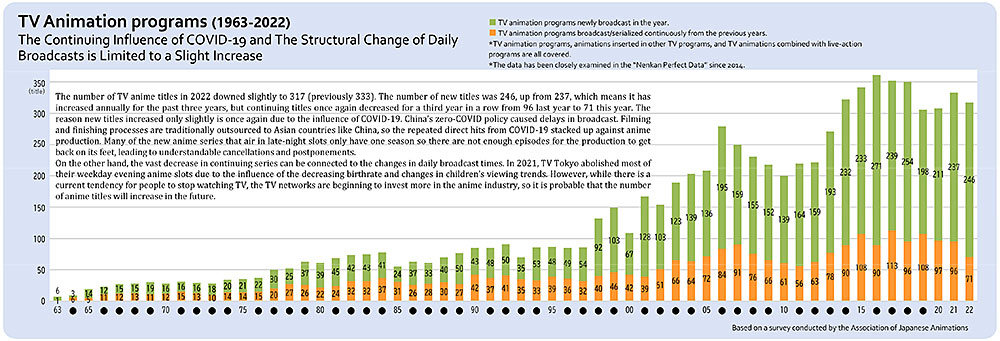

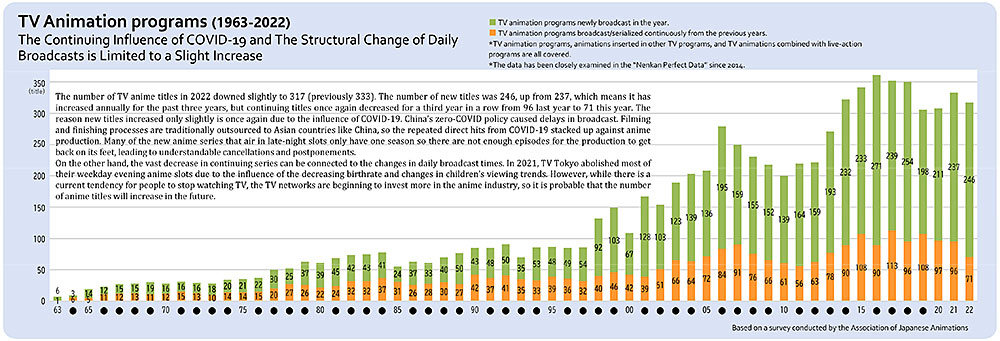

Il numero degli anime televisivi è lievemente diminuito, da 333 a 317. I nuovi titoli sono stati 246, contro i 237 dell'anno precedente, facendo segnare un costante aumento per tre anni di fila, ma al contrario il numero di serie in continuazione dall'anno precedente è in calo per il terzo anno consecutivo, passando dai 97 dell'anno scorso ai 71 del 2022. Il motivo per l'aumento così basso del numero di titoli è dovuto al COVID-19. La politica adottata dalla Cina per affrontare la pandemia ha causato ritardi nelle trasmissioni. Alcuni dei processi finali dell'animazione sono tradizionalmente esternalizzati a paesi asiatici come la Cina, per cui i continui focolai di COVID-19 hanno impedito la consueta produzione degli anime. Molte delle nuove serie che vanno in onda negli slot notturni hanno solamente una stagione a disposizione, senza quindi abbastanza episodi da permettere alla produzione di rimettersi in piedi, portando a cancellazioni e rimandi.

D'altro canto l'importante calo delle serie in continuazione potrebbe dipendere dai cambiamenti negli orari di trasmissione diurni. Nel 2021 TV Tokyo ha cancellato buona parte dei suoi slot serali dedicati agli anime a causa del calo delle nascite e dei cambiamenti nelle abitudini di visione dei bambini. Tuttavia, sebbene le persone stiano guardando sempre meno la TV, i network televisivi stanno iniziando a investire sempre più nell'industria anime, per cui è probabile che il numero di titoli sia destinato a crescere nei prossimi anni.

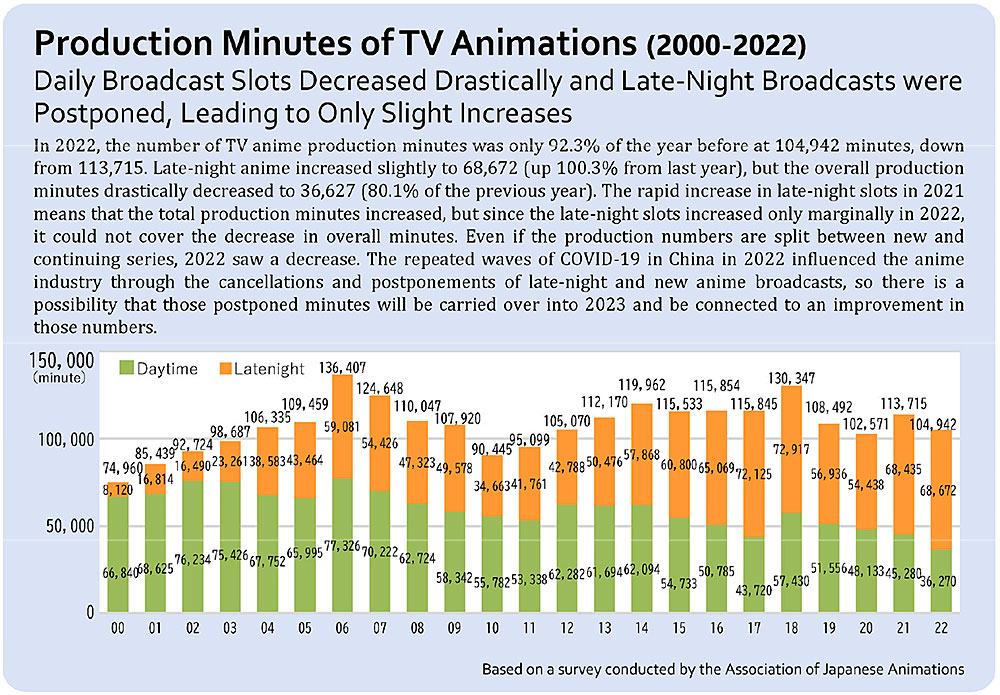

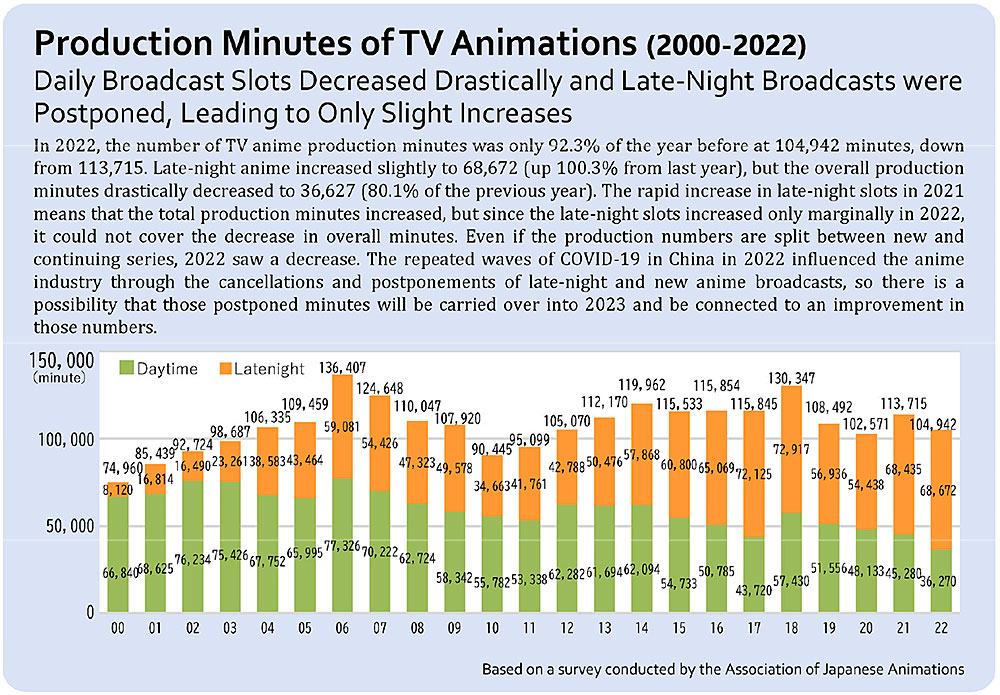

Nel 2022 è stato prodotto solamente il 92,3% di minuti di animazione televisiva rispetto all'anno precedente, scendendo da 113.715 a 104.942. Gli anime notturni sono lievemente aumentati dello 0,3%, tuttavia gli slot diurni sono stati pari solamente all'80,1% dell'anno precedente. La rapida crescita degli slot notturni nel 2021 ha portato a un aumento complessivo dei minuti prodotti, tuttavia nel 2022 l'aumento trascurabile ottenuto dagli anime notturni non ha permesso di bilanciare l'importante calo degli anime diurni. Il 2022 ha fatto segnare un calo di minuti prodotti anche considerando la divisione tra anime nuovi e in continuazione. Le ripetute ondate di COVID-19 in Cina hanno influenzato l'industria degli anime tramite la cancellazione e i rimandi di anime notturni e nuovi titoli, ed è quindi possibile che questi minuti rimandati vengano recuperati nel 2023 portando a un aumento in queste cifre.

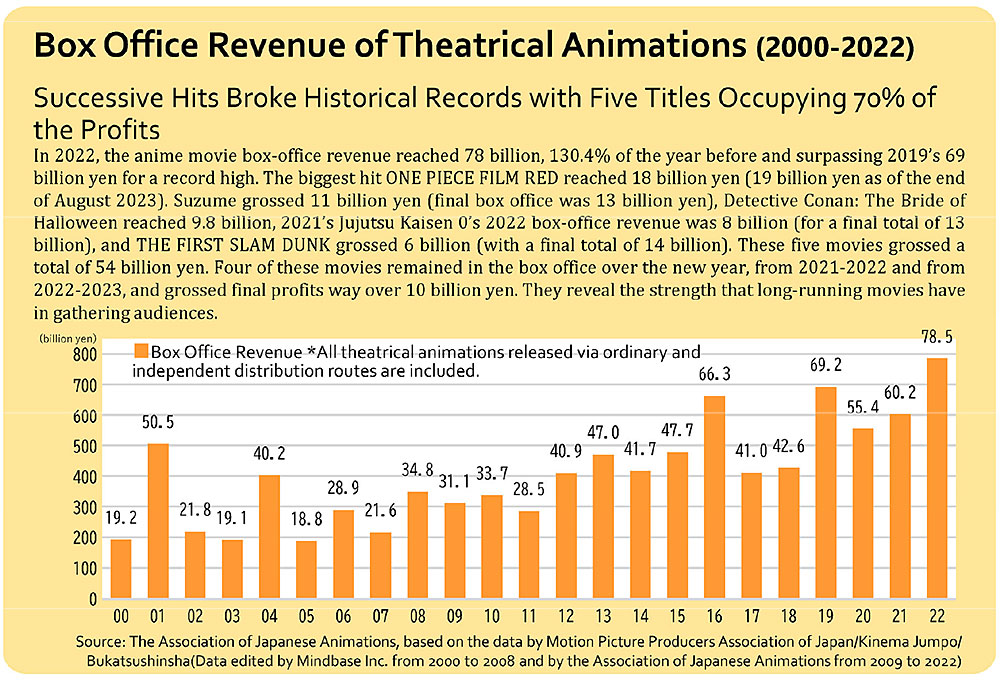

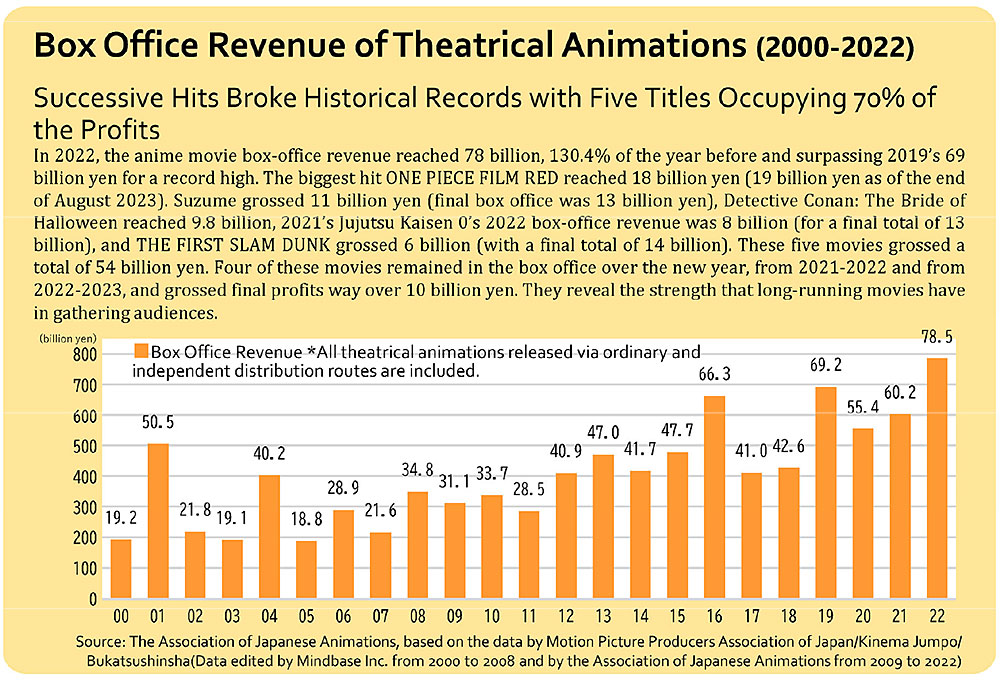

Nel 2022 le entrate del box-office degli anime cinematografici hanno raggiunto i 78 miliardi di yen, facendo segnare un incremento del 30,4% rispetto all'anno precedente e superando il precedente record dei 69 miliardi del 2019. Il maggior successo dell'anno, One Piece Film: Red ha incassato 18 miliardi di yen (19 al termine della distribuzione ad agosto 2023). Dopo di lei vengono gli 11 miliardi di Suzume (13 a fine trasmissione), i 9,8 miliardi di Detective Conan: The Bride of Halloween, gli 8 miliardi incassati nel 2022 dal film del 2021 Jujutsu kaisen 0 (dei 13 totali) e infine i 6 miliardi di The First Slam Dunk (14 totali a fine trasmissione). Questi cinque film hanno incassato 54 miliardi di yen, e quattro di loro sono rimasti in distribuzione nei cinema nell'arco di due annate (2021-2022 o 2022-2023), generando ulteriori profitti superiori ai 10 miliardi di yen. Questa è una prova della forza che hanno i film a lunga trasmissione nell'attrarre pubblico.

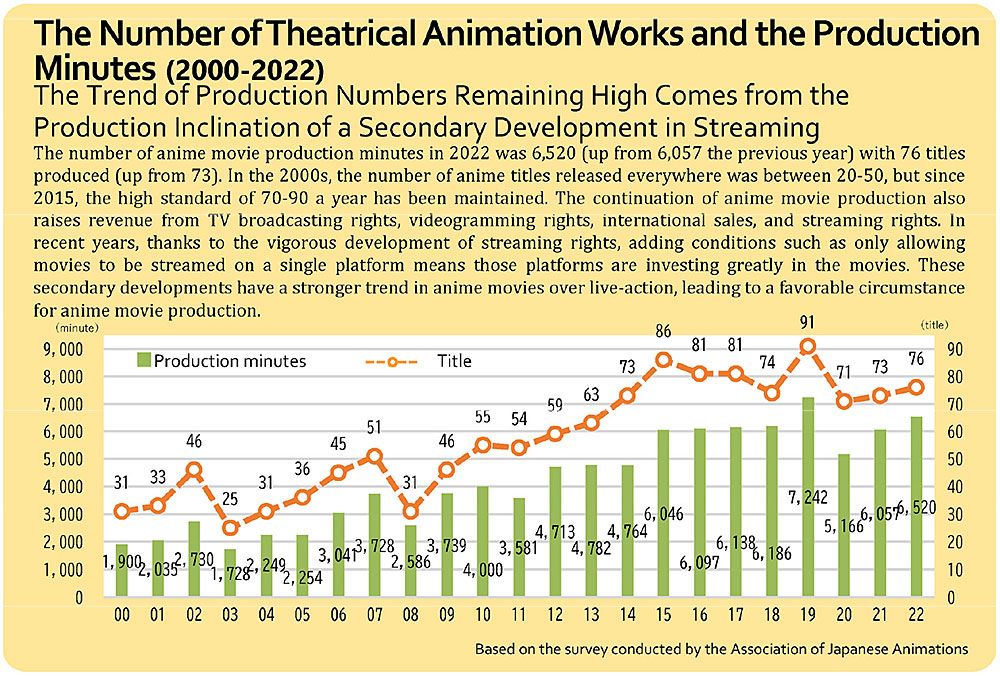

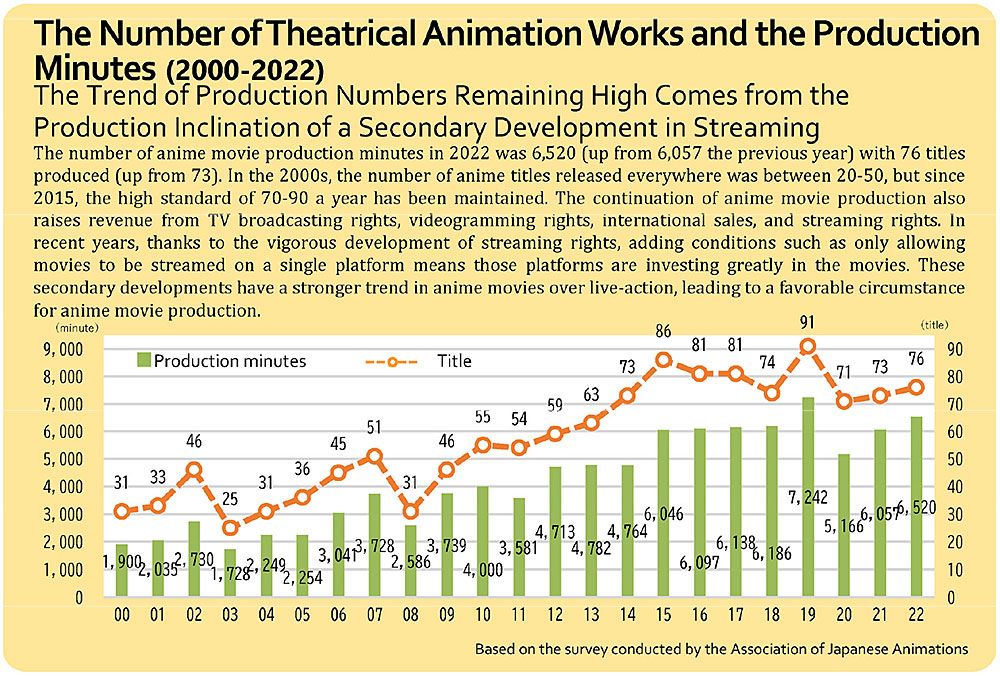

I minuti di animazione cinematografica sono saliti dai 6.057 del 2021 ai 6.520 del 2022. Il numero di film è salito da 73 a 76. Negli anni 2000 il numero di anime cinematografici era tra i 20 e i 50 all'anno, ma dal 2015 lo standard è diventato tra i 70 e i 90. La produzione di animazione cinematografica permette la raccolta di entrate dai diritti di trasmissione televisiva, edizioni home-video, vendite internazionali e streaming. La forte crescita dello streaming negli ultimi anni ha portato all'aggiunta di condizioni contrattuali come la possibilità di trasmettere i film solamente su una piattaforma streaming, cosa che ha spinto tali piattaforme a investire in maniera importante negli anime al cinema. Questa crescita secondaria si è manifestata in maniera molto più forte nell'animazione che nei live-action, creando una situazione favorevole per la produzione di animazione cinematografica.

Il mercato domestico dello streaming anime ha raggiunto nel 2022 i 165 miliardi di yen, facendo segnare un incremento del 7,1% rispetto all'anno precedente. Con la fine della pandemia e senza più la necessità di restare a casa l'enorme crescita nei profitti fatta segnare nel 2021 si è calmata. La rapida crescita dello streaming ha superato il mercato televisivo nel 2021, diventando il principale metodo di fruizione degli anime da parte dei giapponesi, tuttavia il mercato domestico raggiungerà ben presto il suo massimo. Si avvicina il momento di trovare un nuovo modello imprenditoriale. I titoli realizzati per lo streaming hanno un ritmo e un'opulenza diversi rispetto alle serie TV, così come un tasso di libertà da poter usare per realizzare nuovi modelli di media-mix. Questi esperimenti saranno le chiave per raggiungere la fase successiva.

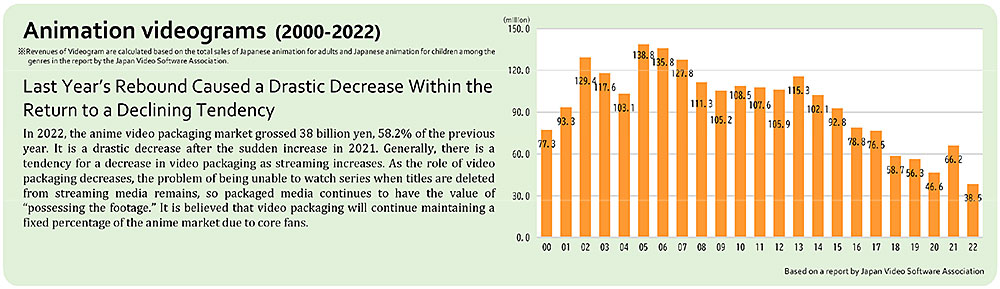

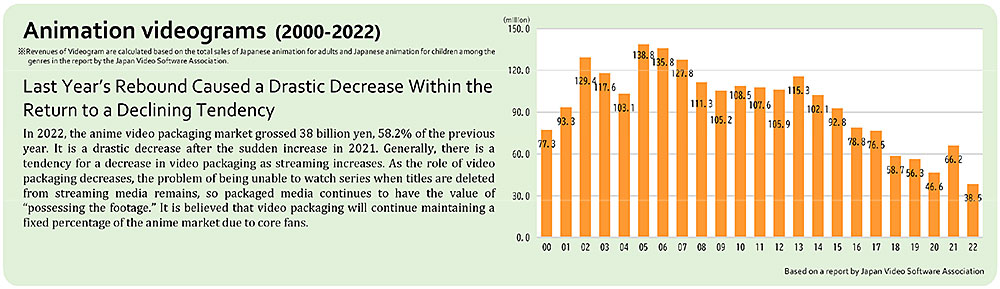

Il mercato degli anime in home video è sceso a 38 miliardi di yen nel 2022, pari al 58,2% rispetto all'anno precedente. Si tratta di un drastico calo rispetto all'improvvisa crescita del 2021. In generale l'home video tende a calare man mano che cresce il mercato dello streaming. La diminuzione dell'importanza dell'home video non elimina il problema di non poter visionare una serie dopo la sua rimozione dai servizi streaming, permettendo all'home video di mantenere il suo ruolo di "possedere il video". Si ritiene che lo zoccolo duro dei fan permetterà all'home-video di mantenere una percentuale fissa nel mercato anime.

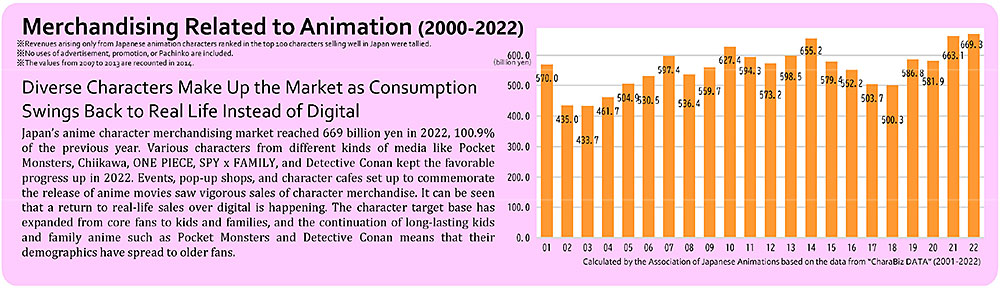

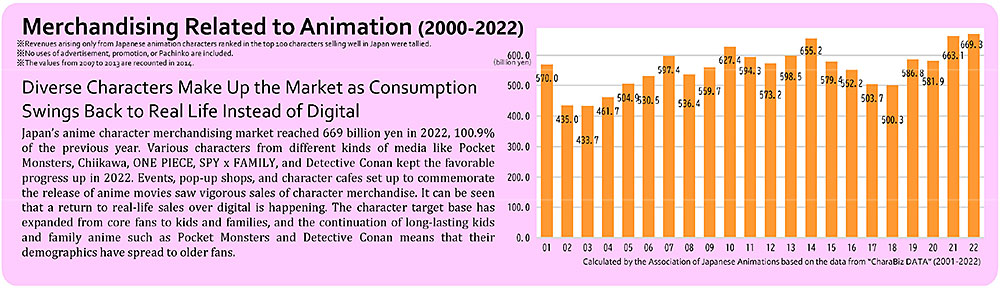

Il mercato giapponese del merchandising relativo ai personaggi anime ha raggiunto i 669 miliardi di yen nel 2022, crescendo dello 0,9% rispetto all'anno precedente. La crescita è stata mantenuta grazie a personaggi di media diversi come Pokèmon, Chiikawa, One Piece, Spy x Family e Detective Conan. Molto merchandising è stato venduto in occasione di eventi a tema e cafè dedicati alle uscite cinematografiche dei film. Si sta assistendo a un ritorno all'acquisto reale nei negozi fisici. Il target di riferimento si è espanso dai fan a bambini e famiglie, e al contempo la continuazione di titoli eterni per bambini e famiglie come Pokèmon e Detective Conan fa capire come il loro pubblico si sia espanso ai vecchi fan.

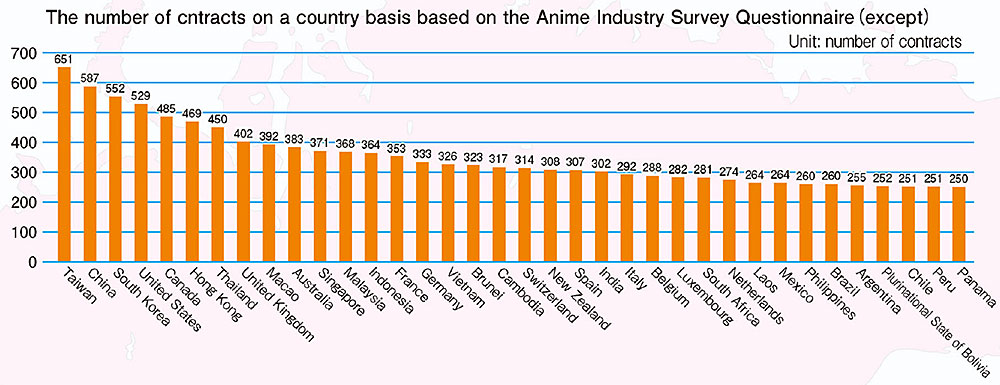

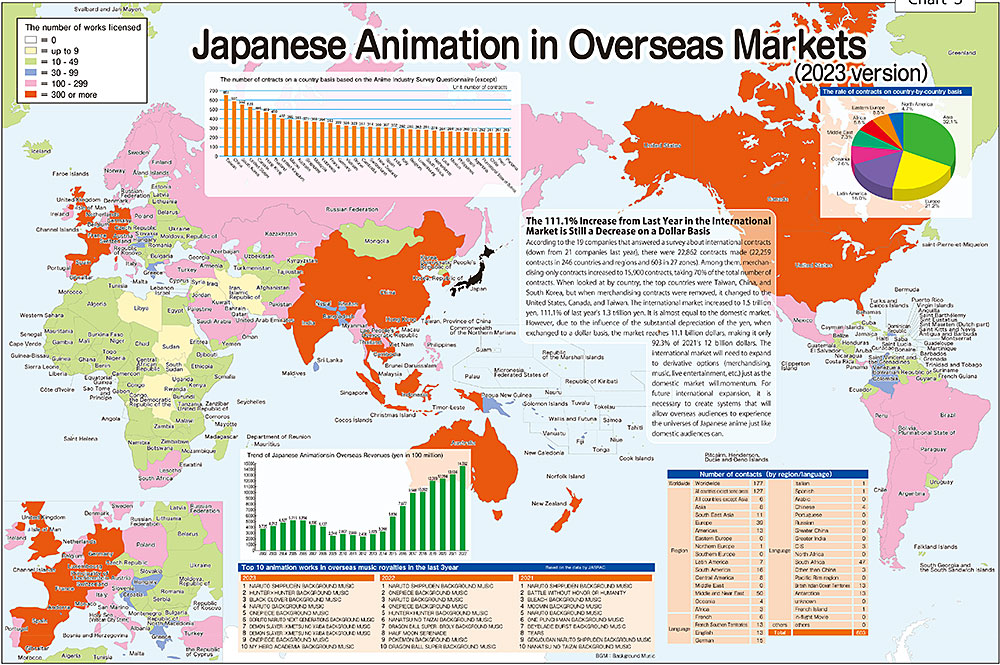

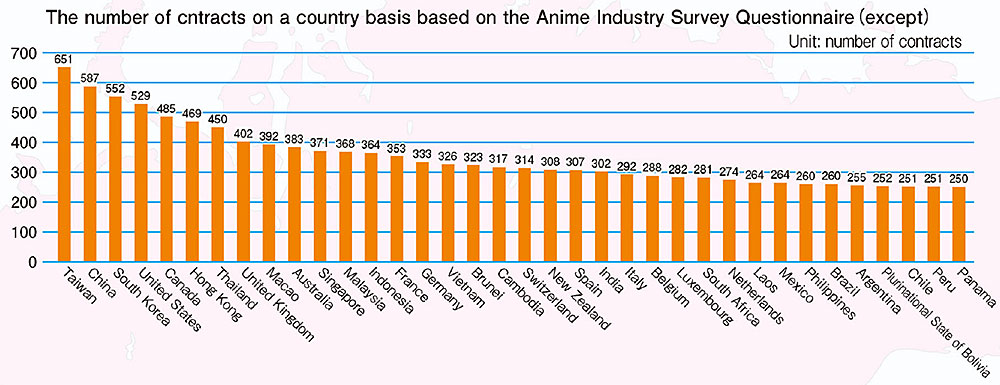

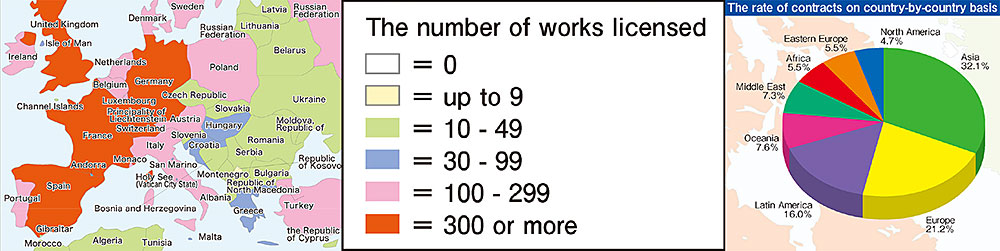

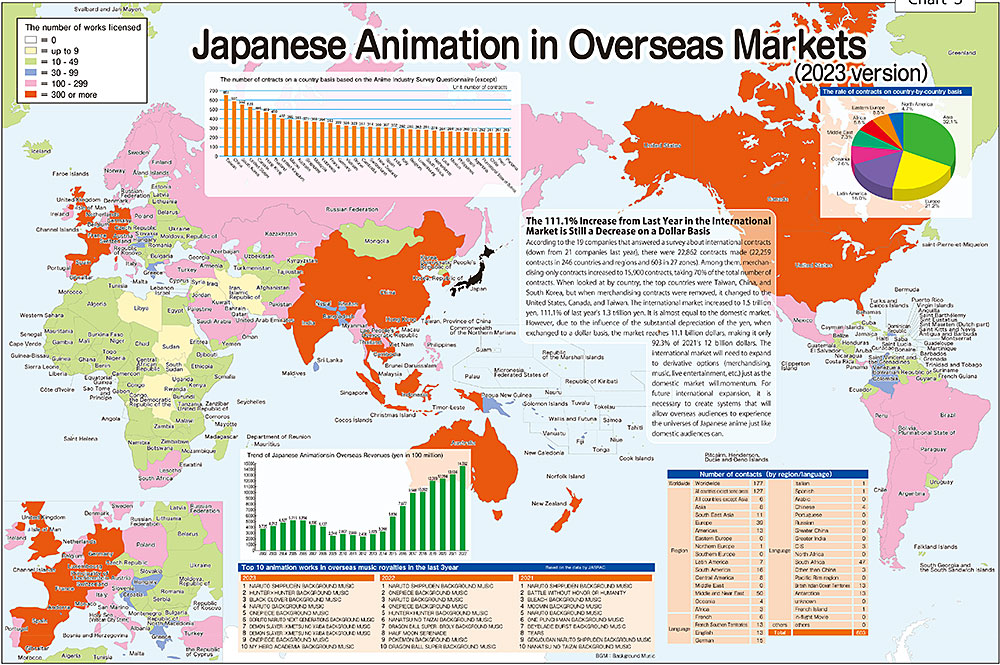

Secondo le 19 compagnie che hanno risposto al sondaggio sui contratti internazionali (contro le 21 dell'anno precedente), sono stati effettuati 22.862 contratti (22.259 contratti in 246 nazioni e 603 in 27 regioni). Tra questi, il 70% sono contratti relativi al solo merchandising. Analizzando per nazioni ai primi posti ci sono Taiwan, Cina e Corea del Sud, ma rimuovendo i contratti relativi al solo merchandising in cima rimangono Stati Uniti, Canada e Taiwan. Il mercato internazionale è cresciuto dell'11,1%, passando dai 1313,4 miliardi di yen del 2021 ai 1459,2 miliardi del 2022. Quasi uguale al mercato domestico. A causa del deprezzamento dello yen, tuttavia, se convertito in dollari americani il mercato ha raggiunto 11,1 miliardi di dollari, pari solamente al 92,3% dei 12 miliardi del 2021. Il mercato internazionale deve espandersi sui segmenti derivati (merchandising, musica, intrattenimento dal vivo, ecc...) come ha fatto il mercato domestico. Per una futura espansione internazionale è necessario creare dei sistemi che permettano al pubblico oltreoceano di fruire dell'universo dell'animazione giapponese allo stesso modo del pubblico domestico.

Nel resoconto i contratti stipulati dalle compagnie di animazioni sono divisi in due tipi, quelli con le nazioni (country) e quelli con specifiche regioni (region). Andando a prendere il caso dell'Italia, abbiamo 292 contratti di tipo nazionale e 223 / 350* di tipo regionale (1 per le regioni a lingua italiana, 39 per l'Europa, 6 per tutto il mondo ad eccezione dell'Asia, 127 per tutto il mondo ad eccezione di alcuni territori* e 177 a livello globale) per un totale di 515 / 642* contratti che includono il nostro paese.

*non essendo specificato quali territori siano esclusi dai 127 contratti, non possiamo sapere se siano validi per il computo del totale italiano.

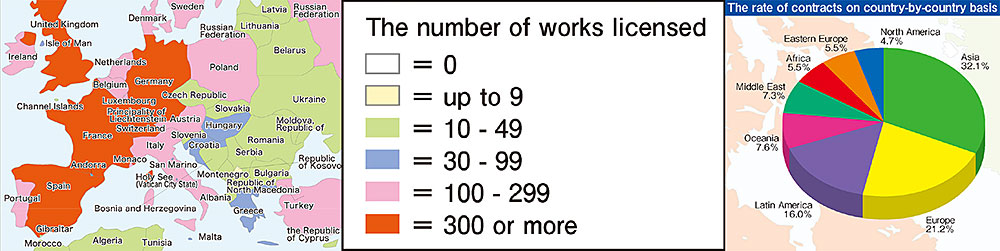

Di seguito la situazione europea e la divisione per continenti dei contratti di tipo nazionale:

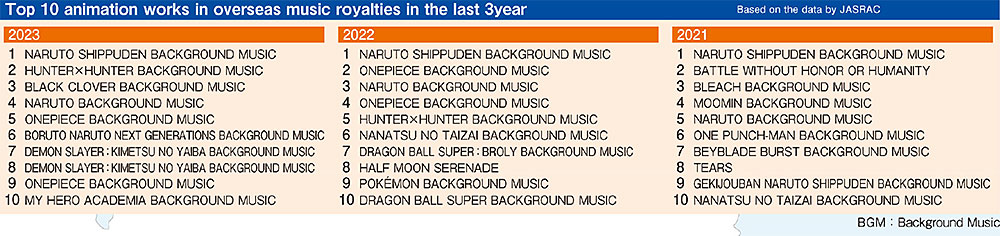

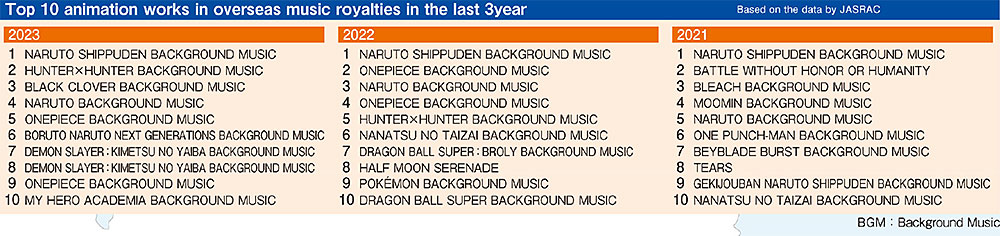

L'elenco dei titoli più profittevoli a livello musicale nella distribuzione internazionale:

Ed infine una panoramica generale dell'animazione nel mondo:

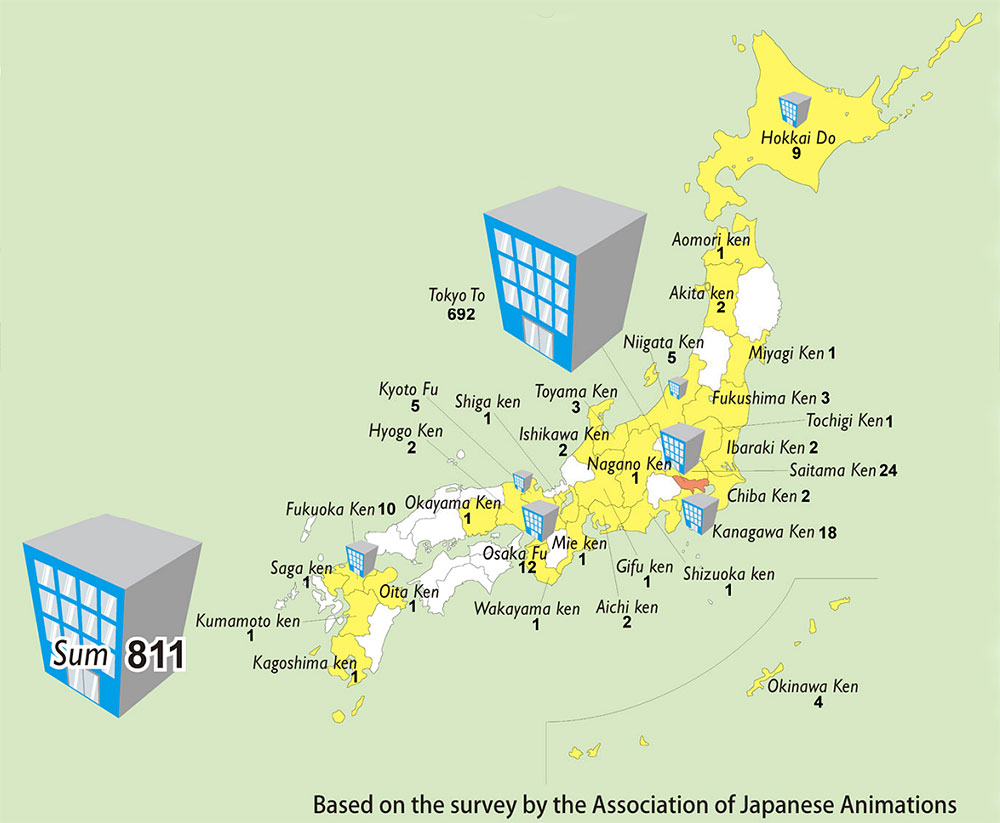

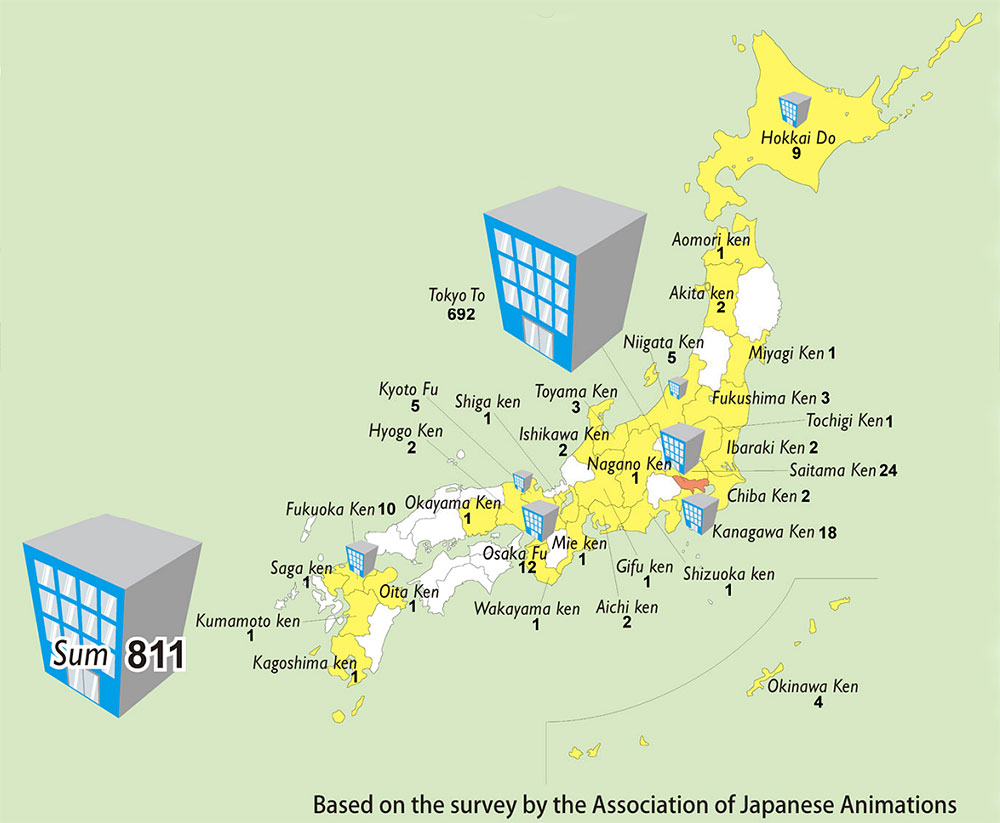

Nel 2020 ci sono un totale di 811 studi d'animazione giapponese, comprendendo compagnie che si occupano di pianificazione, produzione, sceneggiatura, regia, animazioni chiave, animazioni intercalari, CG (2D e 3D), colorazione, fondali, effetti speciali, montaggio e tutte le altre parti necessarie alla realizzazione di un anime. Il numero di compagnie è aumentato di 189 unità rispetto alle 622 del 2016 ed è quasi raddoppiato rispetto alle 419 del 2011.

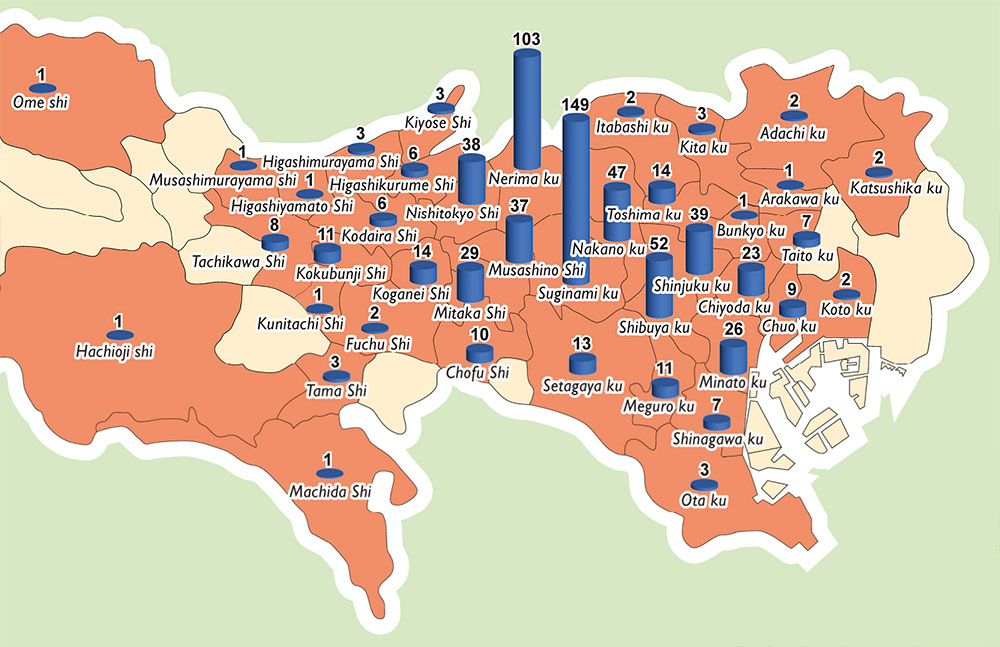

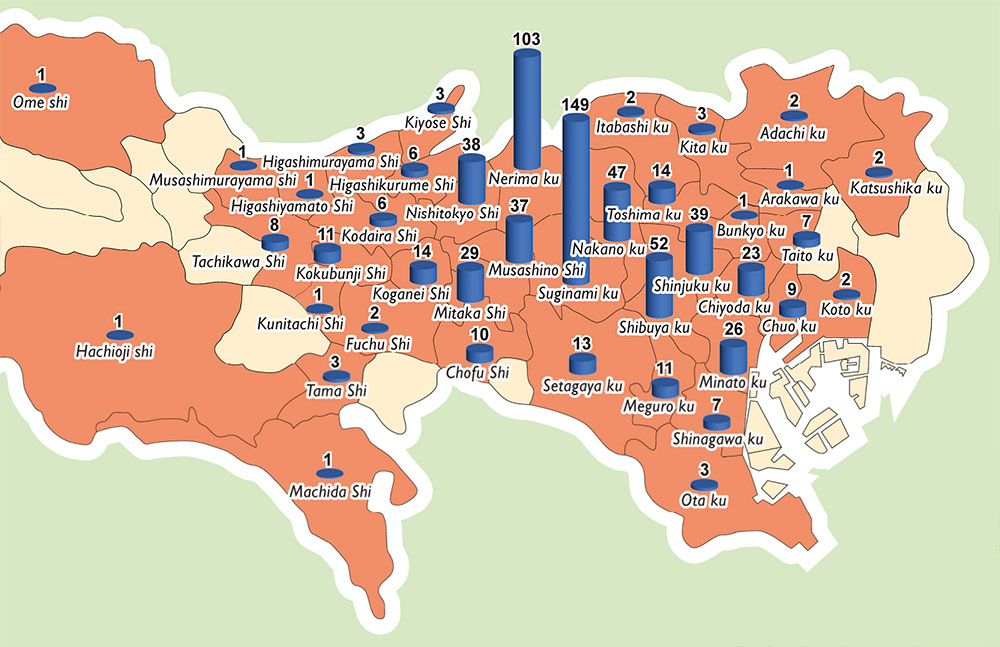

L'85,3% di queste compagnie si trova a Tokyo, facendo segnare un calo del 2% rispetto al dato del 2011.

Di queste 692 compagnie di Tokyo, 149 si trovano a Suginami, 103 a Nerima, 52 a Shibuya e 47 a Nakano. La dominanza delle zone di Suginami e Nerima è dovuta alla presenza di tre dei più antichi studi d'animazione (Toei doga, Mushi Production, Tatsunoko) proprio in quell'area. A Shibuya è invece in aumento il numero di compagnie specializzate nel digitale, sempre più importanti ora che molti dei processi che un tempo venivano fatti a mano vengono realizzati in digitale.

Nel 2011 l'87,3% degli studi d'animazione si trovava a Tokyo; nel 2016 il numero è sceso all'87,1%, mentre nel 2020 la percentuale è dell'85,3%.

Questo lieve ma graduale allontanamento da Tokyo è dovuto alla maggiore digitalizzazione dei processi produttivi ed al desiderio di molti studi di assumere più dipendenti. Stanno nascendo studi d'animazione al di fuori di Tokyo che permettono di trovare lavoro anche nelle altre regioni, sviluppando connessioni con enti locali e istituendo anche corsi di formazione per studenti. In questo modo non è più necessario per i giovani animatori trasferirsi a Tokyo (con tutte le problematiche del caso) e diventa più facile risolvere il problema delle risorse umane che attanaglia molti studi. Non essendo inoltre più necessario consegnare gli episodi fisicamente ai network televisivi, come avveniva fino a poco tempo fa, è diventato meno fondamentale essere a Tokyo, specialmente per studi "secondari" come quelli specializzati in animazione digitale, che si stanno diffondendo su tutto il territorio nazionale. Si ritiene che la sempre maggior digitalizzazione farà aumentare il numero di studi d'animazione al di fuori di Tokyo.

Fonte consultata:

AJA - Anime Industry Report 2023 Summary

Per scaricare la versione inglese del sommario (così da poter anche visionare a qualità più alta grafici e immagini riportati nella notizia) rimandiamo alla pagina del sito dell'AJA.

*L'AJA (Association of Japanese Animation) è un'associazione di cui fanno parte i vari studi d'animazione che ogni anno realizza un resoconto completo dei cambiamenti dell'industria degli anime.

Sono diventate manifeste le tendenze della rapida crescita economica che continuano dalla metà degli anni '10.

Nel 2021 è iniziata una ripresa dopo il diretto attacco della pandemia di COVID-19 nel 2020, e il 2022 ha fatto segnare una crescita ancora maggiore. Le tendenze dietro la rapida crescita economica che continua dal 2010 sono diventate evidenti. Se consideriamo il 2020 come un incidente causato dalla pandemia di COVID-19, per gli scorsi 13 anni l'industria ha continuato ogni anno a infrangere il precedente record. Gli ultimi anni hanno fatto segnare una decelerazione nella velocità di crescita nel mercato internazionale, quindi ora l'industria deve concentrarsi su quanto a lungo questa crescita possa proseguire.

-

Il mercato dell'industria degli anime continua a crescere anche dopo la pandemia di COVID-19, superando del 6,8% l'anno precedente e raggiungendo i 2900 miliardi di yen

Il mercato dell'industria anime nel 2022 ha superato del 6,8% il record assoluto dell'anno precedente, con una crescita di 185,5 miliardi di yen che ha portato al nuovo record di 2928 miliardi di yen. Se rimuoviamo come un eccezione il 2020 a causa del colpo che l'industria ha subito dalla pandemia di COVID-19, il mercato è continuato a espandersi dagli anni '10. Facendo un confronto con i primi calcoli effettuati nel 2002, i dati sono aumentati di 2,67 volte. Rispetto al periodo 2002 - 2012, tra il periodo di crescita dei primi anni 2000 e la recessione dei primi anni del 2010, in cui il mercato era cresciuto del 22% in 11 anni, il periodo di espansione 2013-2022 ha visto una crescita del 98% in dieci anni. L'animazione giapponese possiede un grande potenziale specialmente nei mercati internazionali, cosa che porta a credere che questa crescita continuerà.

I principali fattori che hanno guidato il mercato 2022

-

L'intrattenimento dal vivo, il cinema e i profitti oltreoceano hanno portato al record del mercato nel 2022

L'industria dell'animazione giapponese ha quasi raggiunto i 3000 miliardi di yen. Il mercato era pari a 1097 miliardi di yen nel 2002 e ha finalmente superato i 2000 miliardi di yen quindici anni dopo nel 2017, per poi raggiungere i 3000 in soli cinque anni. La forza trainante di questa crescita è il mercato internazionale, che è cresciuto di 145,8 miliardi di yen, una crescita fuori scala rispetto a quelle degli altri mercati: 40 miliardi di yen per l'intrattenimento dal vivo, 18,3 miliardi di yen per il cinema e 10,9 miliardi di yen per lo streaming. Il mercato dell'intrattenimento dal vivo è il secondo su cui concentrarsi dopo il mercato internazionale. Nato nel 2013, questo mercato si è espanso di 10 miliardi di yen ogni anno per poi subire un colpo devastante nel 2020 a causa della pandemia di COVID-19, crollando a 29 miliardi di yen e facendo temere per il suo futuro. Tuttavia con la fine delle restrizioni pandemiche il mercato è risalito a 57,1 miliardi di yen nel 2021, e i concerti dal vivo e i musical in 2,5 sono stati talmente tanti da sembrare una diga che si rompe. Questo segmento di mercato è cresciuto fino a 97,2 miliardi di yen, superando quello televisivo.

-

Lo streaming ha già raggiunto l'apice?

I servizi di streaming hanno iniziato a espandersi nel decennio 2010. I 68,5 miliardi di yen del 2019 sono raddoppiati fino ai 154,3 miliardi di yen del 2021, tuttavia i 165,2 miliardi di yen raggiunti nel 2022 mostrano segni di rallentamento. Le piattaforme globali Netflix e Disney+ hanno fatto segnare un rallentamento nella crescita degli utenti paganti tra il 2022 e il 2023, e non si può negare che ci siano segnali simili anche in Giappone. Tuttavia lo streaming permette una durata di vita maggiore del prodotto rispetto all'home video.

-

I mercati internazionale e domestico

Come già detto, il fattore primario della crescita dell'industria anime nel 2022 è stato il mercato internazionale. Si pensava che il mercato domestico e quello internazionale si sarebbero invertiti per la prima volta dopo due anni, ma il mercato domestico è rimasto superiore a quello internazionale per 9,3 miliardi di yen, solamente lo 0,6%, grazie al contributo di segmenti come l'intrattenimento dal vivo. Il mercato internazionale ha ottenuto la metà dei profitti complessivi tramite un'ampia varietà di mercati come televisione, cinema, home video, streaming, merchandising, licenze videoludiche e altro. Per il Giappone è rassicurante che questo mercato sia in continua crescita dalla metà degli anni 2010. Nel numero del 27 maggio 2023 del Weekly Toyo Keizai era presente un servizio intitolato "Anime: i meccanismi dietro la passione", in cui si affermava "il mercato è più che raddoppiato in dieci anni! Ha fatto irruzione un raro caso di industria in crescita." Tuttavia la loro tesi era: "Possiamo aspettarci una reazione a catena dal momento che la continua espansione internazionale continua a mostrare buoni risultati, trattandosi di un'industria che plausibilmente continuerà a espandersi, una cosa rara nel Giappone di oggi." Nello stesso articoli si accenna al potenziale dell'industria anime. Il sociologo dei media Atsuo Nakayama ritiene che, allo stesso modo in cui il mercato videoludico internazionale è diventato quattro volte quello domestico, anche l'industria anime avrebbe il potenziale per arrivare ad avere un mercato internazionale quattro volte quello domestico, arrivando ai 5000 miliardi di yen. Akira Ishii, il CEO di REMOW, ritiene che ci sia talmente tanta domanda per gli anime da permettere al mercato globale di arrivare a 34mila miliardi di yen.

-

Gli insoliti avvenimenti nell'animazione di Hollywood e la grande avanzata del Giappone

L'animazione di Hollywood ha sofferto diversi cambiamenti successivamente alla pandemia di COVID-19. Nel 2022 Strange World ha incassato solamente 37 milioni di dollari nel Nord America e nel 2023 il film del centesimo anniversario Disney Wish si è fermato a 606 milioni di dollari (secondo i dati di fine 2023). La caduta di Disney (Pixar inclusa) è impressionante. Dall'altra parte invece il film di Super Mario di Nintendo e Illumination ha raggiunto il secondo posto del box office nordamericano del 2023, seguito da Spiderman: Across the Spider-Verse di Sony al terzo posto. Queste compagnie hanno buttato giù dalla cima Disney e Pixar. Inoltre Demon Slayer the Movie: il treno Mugen nel 2021, Dragon Ball Super: Super Hero e Jujutsu kaisen 0 nel 2022 e Il ragazzo e l'airone nel 2023 hanno tutti raggiunto il primo posto del box office settimanale del Nord America. Tutti questi film animati giapponesi sono inoltre diventati molto popolari in svariati stati asiatici e hanno riscritto la mappa globale degli anime.

-

Il mercato dell'industria anime del 2022, riferito al mercato limitato degli studi d'animazione

Per mercato dell'industria ci si riferisce in realtà ai profitti degli studi che producono gli anime, che è il modo tramite cui emerge la situazione finanziaria dell'industria anime. Tuttavia ci sono profonde differenze strutturali nella gestione delle entrate da parte dei vari studi in base al loro ruolo nel finanziamento della produzione, dell'essere i coordinatori del comitato di produzione o dalle possibilità di gestione dei diritti. Al momento è ancora la televisione a supportare gli studi. I 77 miliardi di yen rendono la televisione il secondo segmento di mercato, pari al 22,6% del totale, in crescita del 6,9% rispetto al 2019, e si può ipotizzare che la maggior parte siano i costi di produzione delle serie televisive. Gli anime televisivi sono ancora la base dell'industria dell'animazione giapponese.

- il mercato internazionale è il segmento di mercato più importante, con 86 miliardi di yen copre il 25,1% degli introiti ed è cresciuto del 3,5% rispetto all' anno scorso e del 19,2% rispetto al 2019;

- al terzo posto c'è il merchandising con 67 miliardi di yen (19,6% del totale), che ha mostrato una crescita favorevole con un aumento del 18,4% rispetto al 2019;

- lo streaming occupa il quarto posto col 10,2% e 34 miliardi di yen, aumentato del 60,6% rispetto al 2019. Si ritiene che lo streaming possa diventare una costante fonte di introiti come lo era un tempo l'home video;

- al quinto posto c'è il mercato cinematografico, con 30 miliardi di yen e l'8,8% del totale, che ha fatto segnare una crescita del 31,4% rispetto all'anno scorso e del 77,6% rispetto al 2019;

- l'intrattenimento dal vivo occupa il sesto posto con il 5,8% del totale e 19 miliardi di yen, cresciuto del 11,2% rispetto al 2019. Si credeva che l'apice di questo segmento di mercato fosse stato raggiunto nel 2019 e che fosse destinato a diminuire, ma il 2022 ha fatto segnare una grande svolta;

- al settimo posto c'è "altro", col 3,8% e 12 miliardi di yen;

- l'home video è al penultimo posto con 5,3 miliardi e l'1,6%;

- all'ultimo posto c'è l'intrattenimento dal vivo, con 4,9 miliardi di yen e l'1,4% del totale.

N.B. Questo grafico si riferisce alle entrate degli studi d'animazione giapponese, mentre i precedenti erano riferiti alle entrate generali dell'industria dell'animazione giapponese e mercati correlati. Per questo motivo le cifre sono molto inferiori rispetto agli altri grafici.

-

Un modello imprenditoriale in grado di sostenere l'aumento dei costi di produzione

Negli ultimi anni si è potuto osservare un aumento dei costi di produzione degli anime, ma è stato istituito un modello imprenditoriale per rientrare di parte dei costi dando a una piattaforma streaming i diritti per una trasmissione anticipata. Nel caso di una serie, la piattaforma designata possiede inizialmente l'esclusiva per la trasmissione, ma dopo uno specifico intervallo di tempo la serie viene trasmessa in altri ambienti, come la TV, prima di venire nuovamente resa disponibile in streaming. Questo è il piano imprenditoriale guidato dai comitati di produzione. La piattaforma streaming scelta ottiene la licenza per trasmettere in anticipo con l'obiettivo di rientrare di parte dei costi di produzione. Dopo di chè, le trasmissioni televisive e gli streaming secondari, il merchandising, l'intrattenimento dal vivo e le vendite internazionali andranno a espandere i profitti. Sebbene dipenda dall'hype creato intorno alla serie, questo modello è uno dei pilastri che rende sostenibile l'aumento dei costi di produzione.

Le tendenze nel mercato dell'animazione giapponese

I due grafici seguenti mostrano le entrate del mercato dell'animazione giapponese divise nelle varie categorie. Nella prima vengono considerate tutte le entrate dei mercati relativi all'animazione, mentre nel secondo solamente le entrate degli studi d'animazioni. Chiaramente il secondo è molto inferiore al primo.

- TV: le entrate derivate dalle trasmissioni televisive in Giappone. Vengono calcolate secondo questa formula: (somma delle entrate delle trasmissioni sulle TV commerciali e su NHK) x (la percentuale di minuti di programmi d'animazione sul totale dei programmi trasmessi) + (entrate dei canali dedicati all'animazione).

- Movie: le entrate derivate dalla distribuzione cinematografica giapponese

- Video: le entrate derivate dalle edizioni home video (DVD, ecc...) giapponesi

- Internet Distribution: le entrate derivate dalla distribuzione online in Giappone

- Merchandising: le entrate della vendita del merchandising legato all'animazione in Giappone

- Music: le entrate dei prodotti musicali legati all'animazione in Giappone

- Overseas: tutte le entrate derivate dalla distribuzione dell'animazione giapponese al di fuori del Giappone

- Pachinko: le entrate derivate dai pachinko legati all'animazione (calcolati in base alla loro percentuale sui pachinko totali)

- Live Entertainment: le entrate derivate dagli eventi dal vivo, esibizioni, cafè, incontri con i doppiatori, concerti, musei o musical 2.5D.

- Altro: entrate non considerate nelle precedenti categorie

Vi riportiamo di seguito un confronto tra le entrate del 2022 nei due mercati presentati qui sopra:

| GENERALE | STUDI D'ANIMAZIONE | |

| TV | 94,3 | 77,1 |

| MOVIE | 78,5 | 30,1 |

| VIDEO | 38,5 | 5,3 |

| INTERNET | 165,2 | 34,7 |

| MERCHANDISING | 669,3 | 66,8 |

| MUSICA | 27,4 | 3,4 |

| OLTREOCEANO | 1459,2 | 85,6 |

| PACHINKO | 298,1 | 19,9 |

| LIVE | 97,2 | 4,9 |

| ALTRO | / | 12,9 |

| TOTALE | 2928 miliardi di yen | 341 miliardi di yen |

-

La continuativa influenza del COVID-19 e le modifiche strutturali alle trasmissioni diurne limitano la crescita a un lieve aumento

Il numero degli anime televisivi è lievemente diminuito, da 333 a 317. I nuovi titoli sono stati 246, contro i 237 dell'anno precedente, facendo segnare un costante aumento per tre anni di fila, ma al contrario il numero di serie in continuazione dall'anno precedente è in calo per il terzo anno consecutivo, passando dai 97 dell'anno scorso ai 71 del 2022. Il motivo per l'aumento così basso del numero di titoli è dovuto al COVID-19. La politica adottata dalla Cina per affrontare la pandemia ha causato ritardi nelle trasmissioni. Alcuni dei processi finali dell'animazione sono tradizionalmente esternalizzati a paesi asiatici come la Cina, per cui i continui focolai di COVID-19 hanno impedito la consueta produzione degli anime. Molte delle nuove serie che vanno in onda negli slot notturni hanno solamente una stagione a disposizione, senza quindi abbastanza episodi da permettere alla produzione di rimettersi in piedi, portando a cancellazioni e rimandi.

D'altro canto l'importante calo delle serie in continuazione potrebbe dipendere dai cambiamenti negli orari di trasmissione diurni. Nel 2021 TV Tokyo ha cancellato buona parte dei suoi slot serali dedicati agli anime a causa del calo delle nascite e dei cambiamenti nelle abitudini di visione dei bambini. Tuttavia, sebbene le persone stiano guardando sempre meno la TV, i network televisivi stanno iniziando a investire sempre più nell'industria anime, per cui è probabile che il numero di titoli sia destinato a crescere nei prossimi anni.

-

La drastica diminuzione degli slot diurni e i rimandi degli anime notturni portano solamente a un lieve aumento

Nel 2022 è stato prodotto solamente il 92,3% di minuti di animazione televisiva rispetto all'anno precedente, scendendo da 113.715 a 104.942. Gli anime notturni sono lievemente aumentati dello 0,3%, tuttavia gli slot diurni sono stati pari solamente all'80,1% dell'anno precedente. La rapida crescita degli slot notturni nel 2021 ha portato a un aumento complessivo dei minuti prodotti, tuttavia nel 2022 l'aumento trascurabile ottenuto dagli anime notturni non ha permesso di bilanciare l'importante calo degli anime diurni. Il 2022 ha fatto segnare un calo di minuti prodotti anche considerando la divisione tra anime nuovi e in continuazione. Le ripetute ondate di COVID-19 in Cina hanno influenzato l'industria degli anime tramite la cancellazione e i rimandi di anime notturni e nuovi titoli, ed è quindi possibile che questi minuti rimandati vengano recuperati nel 2023 portando a un aumento in queste cifre.

-

Alcuni successi consecutivi infrangono il record con cinque titoli che raggiungono il 70% dei profitti

Nel 2022 le entrate del box-office degli anime cinematografici hanno raggiunto i 78 miliardi di yen, facendo segnare un incremento del 30,4% rispetto all'anno precedente e superando il precedente record dei 69 miliardi del 2019. Il maggior successo dell'anno, One Piece Film: Red ha incassato 18 miliardi di yen (19 al termine della distribuzione ad agosto 2023). Dopo di lei vengono gli 11 miliardi di Suzume (13 a fine trasmissione), i 9,8 miliardi di Detective Conan: The Bride of Halloween, gli 8 miliardi incassati nel 2022 dal film del 2021 Jujutsu kaisen 0 (dei 13 totali) e infine i 6 miliardi di The First Slam Dunk (14 totali a fine trasmissione). Questi cinque film hanno incassato 54 miliardi di yen, e quattro di loro sono rimasti in distribuzione nei cinema nell'arco di due annate (2021-2022 o 2022-2023), generando ulteriori profitti superiori ai 10 miliardi di yen. Questa è una prova della forza che hanno i film a lunga trasmissione nell'attrarre pubblico.

-

La possibilità di uno sviluppo secondario in streaming mantiene alti i numeri di produzione del cinema d'animazione

I minuti di animazione cinematografica sono saliti dai 6.057 del 2021 ai 6.520 del 2022. Il numero di film è salito da 73 a 76. Negli anni 2000 il numero di anime cinematografici era tra i 20 e i 50 all'anno, ma dal 2015 lo standard è diventato tra i 70 e i 90. La produzione di animazione cinematografica permette la raccolta di entrate dai diritti di trasmissione televisiva, edizioni home-video, vendite internazionali e streaming. La forte crescita dello streaming negli ultimi anni ha portato all'aggiunta di condizioni contrattuali come la possibilità di trasmettere i film solamente su una piattaforma streaming, cosa che ha spinto tali piattaforme a investire in maniera importante negli anime al cinema. Questa crescita secondaria si è manifestata in maniera molto più forte nell'animazione che nei live-action, creando una situazione favorevole per la produzione di animazione cinematografica.

-

In cerca di un nuovo modo per far crescere lo streaming ora che è finita la richiesta del governo di restare a casa

Il mercato domestico dello streaming anime ha raggiunto nel 2022 i 165 miliardi di yen, facendo segnare un incremento del 7,1% rispetto all'anno precedente. Con la fine della pandemia e senza più la necessità di restare a casa l'enorme crescita nei profitti fatta segnare nel 2021 si è calmata. La rapida crescita dello streaming ha superato il mercato televisivo nel 2021, diventando il principale metodo di fruizione degli anime da parte dei giapponesi, tuttavia il mercato domestico raggiungerà ben presto il suo massimo. Si avvicina il momento di trovare un nuovo modello imprenditoriale. I titoli realizzati per lo streaming hanno un ritmo e un'opulenza diversi rispetto alle serie TV, così come un tasso di libertà da poter usare per realizzare nuovi modelli di media-mix. Questi esperimenti saranno le chiave per raggiungere la fase successiva.

-

La ripresa dell'anno scorso genera un calo drastico col ritorno a un tendenza in calo

Il mercato degli anime in home video è sceso a 38 miliardi di yen nel 2022, pari al 58,2% rispetto all'anno precedente. Si tratta di un drastico calo rispetto all'improvvisa crescita del 2021. In generale l'home video tende a calare man mano che cresce il mercato dello streaming. La diminuzione dell'importanza dell'home video non elimina il problema di non poter visionare una serie dopo la sua rimozione dai servizi streaming, permettendo all'home video di mantenere il suo ruolo di "possedere il video". Si ritiene che lo zoccolo duro dei fan permetterà all'home-video di mantenere una percentuale fissa nel mercato anime.

-

Mentre l'acquisto torna indietro dal digitale al fisico, il mercato viene generato da un assortito gruppo di personaggi

Il mercato giapponese del merchandising relativo ai personaggi anime ha raggiunto i 669 miliardi di yen nel 2022, crescendo dello 0,9% rispetto all'anno precedente. La crescita è stata mantenuta grazie a personaggi di media diversi come Pokèmon, Chiikawa, One Piece, Spy x Family e Detective Conan. Molto merchandising è stato venduto in occasione di eventi a tema e cafè dedicati alle uscite cinematografiche dei film. Si sta assistendo a un ritorno all'acquisto reale nei negozi fisici. Il target di riferimento si è espanso dai fan a bambini e famiglie, e al contempo la continuazione di titoli eterni per bambini e famiglie come Pokèmon e Detective Conan fa capire come il loro pubblico si sia espanso ai vecchi fan.

L'animazione giapponese nei mercati oltreoceano

Secondo le 19 compagnie che hanno risposto al sondaggio sui contratti internazionali (contro le 21 dell'anno precedente), sono stati effettuati 22.862 contratti (22.259 contratti in 246 nazioni e 603 in 27 regioni). Tra questi, il 70% sono contratti relativi al solo merchandising. Analizzando per nazioni ai primi posti ci sono Taiwan, Cina e Corea del Sud, ma rimuovendo i contratti relativi al solo merchandising in cima rimangono Stati Uniti, Canada e Taiwan. Il mercato internazionale è cresciuto dell'11,1%, passando dai 1313,4 miliardi di yen del 2021 ai 1459,2 miliardi del 2022. Quasi uguale al mercato domestico. A causa del deprezzamento dello yen, tuttavia, se convertito in dollari americani il mercato ha raggiunto 11,1 miliardi di dollari, pari solamente al 92,3% dei 12 miliardi del 2021. Il mercato internazionale deve espandersi sui segmenti derivati (merchandising, musica, intrattenimento dal vivo, ecc...) come ha fatto il mercato domestico. Per una futura espansione internazionale è necessario creare dei sistemi che permettano al pubblico oltreoceano di fruire dell'universo dell'animazione giapponese allo stesso modo del pubblico domestico.

Nel resoconto i contratti stipulati dalle compagnie di animazioni sono divisi in due tipi, quelli con le nazioni (country) e quelli con specifiche regioni (region). Andando a prendere il caso dell'Italia, abbiamo 292 contratti di tipo nazionale e 223 / 350* di tipo regionale (1 per le regioni a lingua italiana, 39 per l'Europa, 6 per tutto il mondo ad eccezione dell'Asia, 127 per tutto il mondo ad eccezione di alcuni territori* e 177 a livello globale) per un totale di 515 / 642* contratti che includono il nostro paese.

*non essendo specificato quali territori siano esclusi dai 127 contratti, non possiamo sapere se siano validi per il computo del totale italiano.

Di seguito la situazione europea e la divisione per continenti dei contratti di tipo nazionale:

L'elenco dei titoli più profittevoli a livello musicale nella distribuzione internazionale:

Ed infine una panoramica generale dell'animazione nel mondo:

La distribuzione degli studi d'animazione giapponese

Nel 2020 ci sono un totale di 811 studi d'animazione giapponese, comprendendo compagnie che si occupano di pianificazione, produzione, sceneggiatura, regia, animazioni chiave, animazioni intercalari, CG (2D e 3D), colorazione, fondali, effetti speciali, montaggio e tutte le altre parti necessarie alla realizzazione di un anime. Il numero di compagnie è aumentato di 189 unità rispetto alle 622 del 2016 ed è quasi raddoppiato rispetto alle 419 del 2011.

L'85,3% di queste compagnie si trova a Tokyo, facendo segnare un calo del 2% rispetto al dato del 2011.

Di queste 692 compagnie di Tokyo, 149 si trovano a Suginami, 103 a Nerima, 52 a Shibuya e 47 a Nakano. La dominanza delle zone di Suginami e Nerima è dovuta alla presenza di tre dei più antichi studi d'animazione (Toei doga, Mushi Production, Tatsunoko) proprio in quell'area. A Shibuya è invece in aumento il numero di compagnie specializzate nel digitale, sempre più importanti ora che molti dei processi che un tempo venivano fatti a mano vengono realizzati in digitale.

La produzione di anime continua a spostarsi fuori Tokyo

Nel 2011 l'87,3% degli studi d'animazione si trovava a Tokyo; nel 2016 il numero è sceso all'87,1%, mentre nel 2020 la percentuale è dell'85,3%.

Questo lieve ma graduale allontanamento da Tokyo è dovuto alla maggiore digitalizzazione dei processi produttivi ed al desiderio di molti studi di assumere più dipendenti. Stanno nascendo studi d'animazione al di fuori di Tokyo che permettono di trovare lavoro anche nelle altre regioni, sviluppando connessioni con enti locali e istituendo anche corsi di formazione per studenti. In questo modo non è più necessario per i giovani animatori trasferirsi a Tokyo (con tutte le problematiche del caso) e diventa più facile risolvere il problema delle risorse umane che attanaglia molti studi. Non essendo inoltre più necessario consegnare gli episodi fisicamente ai network televisivi, come avveniva fino a poco tempo fa, è diventato meno fondamentale essere a Tokyo, specialmente per studi "secondari" come quelli specializzati in animazione digitale, che si stanno diffondendo su tutto il territorio nazionale. Si ritiene che la sempre maggior digitalizzazione farà aumentare il numero di studi d'animazione al di fuori di Tokyo.

Fonte consultata:

AJA - Anime Industry Report 2023 Summary

I collegamenti ad Amazon fanno parte di un programma di affiliazione: se effettui un acquisto o un ordine attraverso questi collegamenti, il nostro sito potrebbe ricevere una commissione.

questa sì che è una chicca!

Con l'arrivo dei giganti dello streaming, Netflix in primis, che non hanno una mentalità jap (anime=veicolo per trainare le vendite del manga/ln) la tendenza mi pare cambiata: rispetto a 10 anni fa abbiamo molte più S2.

(E pensare che negli anni '90, quando diventai una "fan consapevole", era difficilissimo anche solo vedere animazione giapponese del periodo e tenersi appena informati! Quanti passi sono stati fatti! Da non credere!)

Interessante come l'animazione all'estero abbia avuto un calo tra il 2006 e il 2014, mentre in casa sia continuata a crescere.

Magari essendo il periodo per noi di crisi economica sono state prese meno licenze? O semplice cambiamento di pubblico e gusti?

Incredibile anche come ancora regga il mercato in "TV", probabilmente in futuro verrà sorpassato dallo streaming, ma per adesso continua ad essere corposo.

Probabilmente lo streaming non crescerà ancora più di tanto, mentre secondo me ci sono margini maggiori per eventi e merchandising fuori dal Giappone.

In ogni caso dati positivi, ma ovviamente non si potrà crescere in eterno.

Devi eseguire l'accesso per lasciare un commento.